Über den E-Mail-Benachrichtigungsdienst von buzer.de (den ich jedem, der mit Gesetzestexten arbeitet wirklich empfehlen kann) wurde ich nochmal darüber informiert, dass das Jahressteuergesetz 2020 dann doch noch dieses Jahr beschlossen wurde und es zu Änderungen im EStG gekommen ist. Buzer.de eignet sich aber auch ganz vorzüglich, um sich schnell die notwendigen Änderungen zu vergegenwärtigen. Der Beitrag verfolgt daher zweierlei Ziel: 1) Aufzeigen, was sich im Gesetz verändert hat und 2) Aufzeigen, wie man das dank buzer.de schnell und selektiv herausfiltern kann, ohne sich dabei durch die Unmengen an Dokumenten aus dem Gesetzgebungsverfahren zu wühlen. Die ausführlichen Auseinandersetzungen mit dem Thema überlasse ich den Fachbeiträgen in den Zeitschriften Anfang des Jahres.

„Änderungen im Jahressteuergesetz 2020“ weiterlesenKategorie: Lohnsteuer

Urlaubsabgeltung für verstorbene Arbeitnehmer: Auseinanderfallen von Lohnsteuer und Sozialversicherung (wiedermal)

Zahlt der Arbeitgeber den Arbeitslohn an einen Erben oder einen Hinterbliebenen aus, ist der Lohnsteuerabzug vorbehaltlich nur nach dessen Besteuerungsmerkmalen durchzuführen, vgl. R 19.9 LStR. Zwar kann im Sterbemonat der laufende Arbeitslohn noch nach den Besteuerungsmerkmalen des Verstorbenen abgerechnet werden, zufließen tut der Lohn aber dem Hinterbliebenen und folglich ist für den Hinterbliebenen ein Lohnkonto anzulegen und ihm ist dann auch der Arbeitslohn zu bescheinigen. Natürlich ist Lohnsteuer einzubehalten.

Soweit, so gut und allgemein bekannt.

Werfen wir jetzt einen Blick in die aktuelle Ausgabe 1/2020 der summa summarum – dem Infomagazin der Deutschen Rentenversicherung.

„Urlaubsabgeltung für verstorbene Arbeitnehmer: Auseinanderfallen von Lohnsteuer und Sozialversicherung (wiedermal)“ weiterlesenRückblick: Literatur rund um das Arbeitsverhältnis im September 2019

Wegen Krankheit bin ich etwas spät dran, mit meinem Literatur-Rückblick zum Lohnsteuerrecht. Trotzdem sind ein paar interessante Aufsätze dabei gewesen, auf die ich hier verlinke.

BETRIEB UND PERSONAL

Ausgabe 9 der Betrieb und Personal beschäftigt sich schwerpunktmäßig mit dem Thema Mitarbeiterüberwachung. Dr. Besgen zeigt auf, was der Arbeitgeber darf und was er nicht darf.

Darüber hinaus gibt Mader einen Überblick über den neuen §3 Nr. 19 EStG. Beiteiligungen des Arbeitgebers zu Weiterbildungsleistungen i.S.v. §82 SGB III sollen danach steuerfrei sein. Voraussetzung für die Förderung durch das Arbeitsamt ist wohl, dass sich auch der Arbeitgeber an der Maßnahme beteiligt. Einen echten Mehrwert wird die Vorschrift wohl hauptsächlich bei Sprachkursen bilden.

Ebenfalls von Mader, erhalten wir eine lesenswerte Zusammenfassung der neuerlichen BFH-Urteile zum Reisekostenrecht, mit dem Schwerpunkt auf den Leiharbeitnehmern.

Final gibt Altmann noch einen Überblick über Beschäftigungsverhältnisse im Übergangsbereich und geht auf die zwischenzeitlich erlassenen Klarstellungen durch Gemeinsames Rundschreiben der Spitzenverbände ein.

„Rückblick: Literatur rund um das Arbeitsverhältnis im September 2019“ weiterlesenDie andere „Kalte Progression“ / Über die schleichende Entwertung von steuerlichen Grenzwerten

Über die Kalte Progression ist in der letzten Zeit viel geschrieben wurden. Gemeint ist der Umstand, dass man bei gleicher Kaufkraft des Einkommens – also bei einer jährlichen Erhöhung des Einkommens i.H.d. Inflationsrate – automatisch in eine höhere Progressionsstufe rutscht. Theoretisch muss also die Gesamtheit der Steuerpflichtigen irgendwann den Spitzensteuersatz zahlen, wenn die Politik die Tarifeckwerte nicht regelmäßig anpasst. Unpopuläre Steuererhöhungen brauchen von der Politik daher nicht beschlossen werden, sondern sie kommen über die Inflation von ganz alleine.

Dasselbe Prinzip wirkt jedenfalls – bislang ohne große Beachtung in Presse und Fachliteratur – auch auf steuerliche Grenzwerte, z.B. die Entfernungspauschale, die jetzt auf 0,35 EUR angehoben werden soll, um das Klima zu retten. Satire vs. Realpolitik, erkennt noch jemand den Unterschied – jedenfalls hatte man 1967 noch eine Absenkung aus „verkehrspolitischen Erwägungen“ unternommen. Seitdem scheinen sich die Naturgesetze umgekehrt zu haben. Seisdrum.

„Die andere „Kalte Progression“ / Über die schleichende Entwertung von steuerlichen Grenzwerten“ weiterlesenRückblick: Literatur rund um das Arbeitsverhältnis im Juli 2019

Für diejenigen, die letzten Monat nicht die Zeit hatten sich durch die – trotz Sommerpause umfangreiche – veröffentlichte Fachliteratur zu arbeiten, werfe ich einen Blick zurück, auf die lohnsteuerrelevanten Fachaufsätze im Juli 2019 in den Zeitschriften Betrieb+Personal, DStR, Der Betrieb und NWB.

„Rückblick: Literatur rund um das Arbeitsverhältnis im Juli 2019“ weiterlesenRückblick: Literatur rund um das Arbeitsverhältnis im Juni 2019

Was gab es rund ums Arbeitsverhältnis Lesenswertes bei den anderen Fachmedien? Hier eine kleine Zusammenstellung:

In Der Betrieb 26/2019 erläutern Rein und Alles , wann aus betrieblicher Übung ein Anspruch auf betriebliche Altersversorgung entstehen kann. Inhaltlich geht es um das BAG Urteil v. 13.11.2018 – 3 AZR 103/17.

Alle Arbeitgeber (unabhängig von der Größe) haben gem. §164 Abs. 1 SGB IX die Verpflichtung, zu prüfen, ob freie Stellen mit Schwerbehinderten besetzt werden können. Wie das genau geht, dass beschreibt Kleinebrink in Ausgabe 26/2019 von Der Betrieb sehr umfassend.

Reitzug kommentiert in Heft 25/2019 von Der Betrieb das BAG-Urteil 9 AZR 383/18, bei dem es um die Unwirksamkeit einer Rückzahlungsklausel für Ausbildungskosten eines Verkehrspiloten ging. Die Rückzahlungsvereinbarung im konkreten Fall war zu weitreichend und damit nichtig.

„Rückblick: Literatur rund um das Arbeitsverhältnis im Juni 2019“ weiterlesenLohnsteuerrechner im Internet: Brauchbar oder alles Schrott?

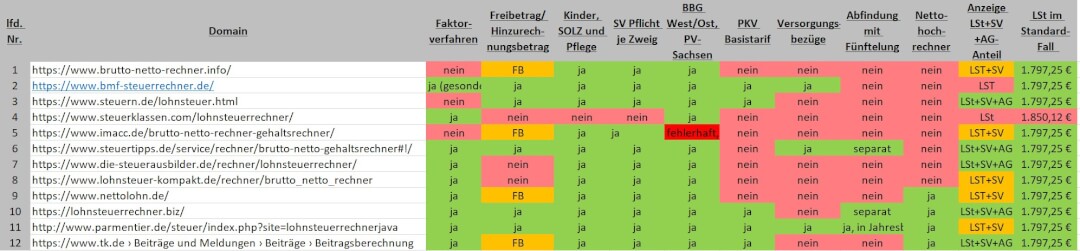

Als Arbeitnehmer will man gelegentlich die Lohnsteuer und Sozialabgaben selber berechnen, zum Beispiel i.R.v. Gehaltsverhandlungen, nach dem Vorstellungsgespräch, wenn eine Abfindung ansteht oder weil man die Zahlen auf seiner Gehaltsabrechnung nachvollziehen möchte. Dann greift man auf einen Lohnsteuerrechner aus dem Internet zurück. Aber was können die und welcher ist empfehlenswert?

„Lohnsteuerrechner im Internet: Brauchbar oder alles Schrott?“ weiterlesen

Update: Dienstwohnungen

Kürzlich hatte ich über die Versteuerung von Dienstwohnungen geschrieben. Mir ging es um die Wechselwirkung solcher Verträge zur Pauschalversteuerungsvorschrift §37b EStG. Damals hatte ich mich schon gewundert, dass das Instrument nicht wesentlich häufiger genutzt wird. Offensichtlich hat man das auch in Bayern gelesen, jedenfalls fordert Bayern jetzt im Bundesrat eine Gesetzesinitiative (Bundesrat Drucksache 169/19) zur Schaffung von steuerlichen Vorteilen für Dienstwohnungen.

Zum einen will man eine Nichtaufgriffsgrenze für die Höhe des geldwerten Vorteils. Das würde die tägliche administrative Abwicklung in der Tat erleichtern, weil man nicht permanent den Mietspiegel im Auge behalten müsste.

Desweiteren will man eine Pauschalversteuerungsvorschrift für den eventuell entstehenden geldwerten Vorteil (aus der verbilligten Vermietung), die aber nur bis zu einem bestimmten Bruttolohn greifen soll.

Zum anderen will man die Kürzung der Werbungskosten bei vergünstigter Vermietung (§20 Abs. 2 EStG – bisher erhält man bei weniger als 66% der ortsüblichen Miete auch nur anteilig die Werbungskosten) verbessern. Das war eines der Themen in dem WDR-Beitrag („Finanzamt treibt Mieten hoch“). Vermieter, die über Jahre ihre Mieten nicht angepasst hatten, wurde für dieses – aus Sicht der Politik wünschenswerte Verhalten – vom Finanzamt mit der Kürzung der Werbungskosten und höheren Steuern konfrontiert.

Etwas merkwürdig mutet es natürlich schon an, wenn der Bundesrat hier auf einmal der Bundesregierung auf die Sprünge helfen möchte, damit mehr Wohnungen gebaut werden. Gleichzeitig hat er das „Gesetz zur steuerlichen Förderung des Mietwohnungsneubaus“ erst unlängst gestoppt, weil es den Ländern zu teuer war.

Szenen einer Ehe

Im folgenden Beitrag geht es nicht um das schwedische Filmdrama, sondern um vier Urteile aus der Rechtsprechung, die zeigen welche steuerlichen Fallstricke in der Ehe lauern können. Die ersten zwei Fälle beschäftigen sich mit Ehegatten-Arbeitsverhältnissen, die letzten zwei Fälle beschäftigen sich mit Schenkungsteuer.

Zur Erinnerung, damit Ehegatten-Arbeitsverhältnisse anerkannt werden, müssen folgende Voraussetzungen erfüllt sein:

- Sie müssen ernstlich vereinbart sein, d.h. es empfiehlt sich der Abschluss eines schriftlichen Arbeitsvertrages oder die Dokumentation, was vereinbart wurde, in anderer nachprüfbarer Weise.

- Der Vertrag muss inhaltlich dem üblichen Bedingungen entsprechen, wie bei den übrigen Mitarbeitern (Fremdvergleich).

- Der Vertrag muss schlussendlich grds. auch so – also wie vereinbart – in der Praxis tatsächlich umgesetzt werden.

Bei der Dienstwohnung den §37b nicht vergessen

Ich möchte hier einen Artikel verlinken, der sich mit dem Thema Dienstwohnung als Arbeitgeber-Benefit beschäftigt. Wenn Fachkräftemangel und Wohnungsmangel aufeinander treffen, ist es durchaus schlüssig, solche alten Ideen wieder hervor zu holen.

Wenn man sich desweiteren anschaut,

- was Firmen z.B. leitenden Mitarbeitern für Mietkostenzuschüsse bei doppelten Haushaltsführungen zahlen oder

- was sie an Übernachtungskosten zahlen, für Kollegen die regelmäßig von anderen Standorten zur Zentrale reisen oder auch

- was sie z.B. übergangsweise an Mietkosten zahlen, damit neu eingestellte Mitarbeiter am Arbeitsort eine Wohnung finden

dann wundert es doch stark, dass sich Firmen nicht viel mehr auch als kleine Immobilienentwickler verstehen. Je nach Unternehmen besteht hier meiner Erfahrung nach ein erhebliches Einsparpotenzial.

Der Artikel fasst nochmal sehr schön die zivilrechtlichen und arbeitsrechtlichen Besonderheiten. Nicht nur wird erwähnt, dass der Mietvertrag nicht automatisch mit dem Arbeitsverhältnis endet, sondern es wird auch auf Mitbestimmungsrechte des Betriebsrates eingegangen.

Wird dem Mitarbeiter die Wohnung unter dem üblichen Mietpreis überlassen, dann muss ein geldwerter Vorteil versteuern werden. Die Bewertung kann schwierig sein, z.B. wenn die Nebenkosten nicht klar differenziert werden können, weil sie in den allgemeinen Kosten des Betriebes enthalten sind.

Was in dem Kontext aber leicht vergessen wird ist die 30%-tige Pauschalversteuerungsnorm des §37b EStG. Hier gilt: Alles oder nichts. Die Bewertung der Wohnungsüberlassung erfolgt nach §8 Abs. 2 S. 1 EStG und sofern der Arbeitgeber gem. §37b Abs. 2 EStG für seine Mitarbeiter optiert hat, unterfallen auch die geldwerten Vorteil aus der verbilligten Wohnungsüberlassung dem §37b. Bekanntermaßen gibt es da eine 10.000 EUR-Grenze, die bei den hier anfallenden Werten u.U. schnell erreicht wird.

„Bei der Dienstwohnung den §37b nicht vergessen“ weiterlesen