Über den E-Mail-Benachrichtigungsdienst von buzer.de (den ich jedem, der mit Gesetzestexten arbeitet wirklich empfehlen kann) wurde ich nochmal darüber informiert, dass das Jahressteuergesetz 2020 dann doch noch dieses Jahr beschlossen wurde und es zu Änderungen im EStG gekommen ist. Buzer.de eignet sich aber auch ganz vorzüglich, um sich schnell die notwendigen Änderungen zu vergegenwärtigen. Der Beitrag verfolgt daher zweierlei Ziel: 1) Aufzeigen, was sich im Gesetz verändert hat und 2) Aufzeigen, wie man das dank buzer.de schnell und selektiv herausfiltern kann, ohne sich dabei durch die Unmengen an Dokumenten aus dem Gesetzgebungsverfahren zu wühlen. Die ausführlichen Auseinandersetzungen mit dem Thema überlasse ich den Fachbeiträgen in den Zeitschriften Anfang des Jahres.

Schritt 1 – Suche der Änderungen

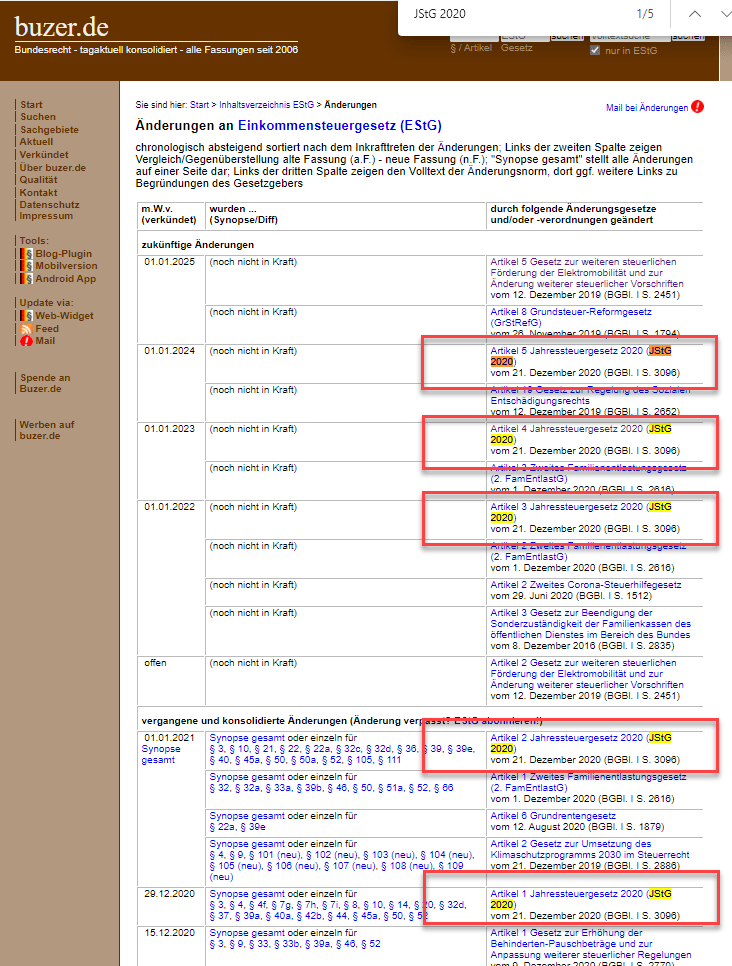

Da wir hier Lohnsteuer machen, konzentrieren wir uns auf das Einkommensteuergesetz. Wir rufen also als Erstes die Seite mit den Änderungen zum Einkommensteuergesetz auf. Mit „Strg+F“ suchen wir nach den Änderungen durch das „JStG 2020“. Wir sehen direkt – es gab im JStG 2020 fünf Artikel mit Änderungen zum EStG, deren Inhalte zu unterschiedlichen Zeitpunkten (1.1.2021, 1.1.2022, 1.1.2023 und 1.1.2024) wirksam werden.

Schritt 2 – Synopse der Änderungen zum Artikel 1 im Jahressteuergesetz 2020

Leider gibt es nicht zu allen o.g. Artikel eine Synopse, wohl aber zu den jetzt in Kraft tretenden Änderungen. Dort wo es eine Synopse gibt, fällt es aber sehr leicht – anhand einer Gegenüberstellung des alten Gesetzestextes im Vergleich zum neuen Gesetzestext – herauszuarbeiten, was sich geändert hat.

§3 Nr. 11a – Corona-Bonus

Wie wir im Screenshot sehen, wurde der Auszahlungszeitraum für den Corona-Bonus bis zum 30. Juni 2021 verlängert.

§3 Nr. 28a – Zuschüsse zum Kurzarbeitergeld

Zuschüsse zum Kurzarbeitergeld sind weiterhin auch noch im Jahr 2021 von der Steuer befreit (Achtung: Progressionseinkünfte).

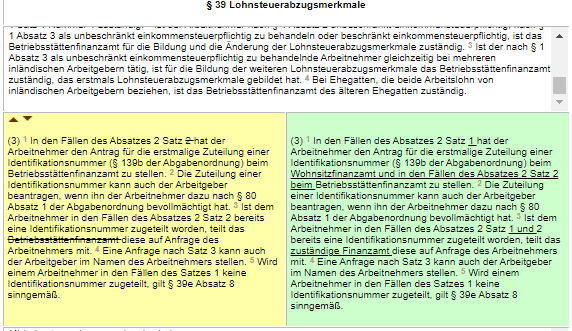

§39 / §39e Lohnsteuerabzugsmerkmale

Eher redaktionelle Klarstellungen gab es bei den ELSTAM für beschränkt Steuerpflichtige Arbeitnehmer

Insbesondere wird klargestellt, dass auch der Arbeitgeber für seinen beschränkt steuerpflichtigen Mitarbeiter mittels Vollmacht die Lohnsteuerabzugsmerkmale beantragen kann.

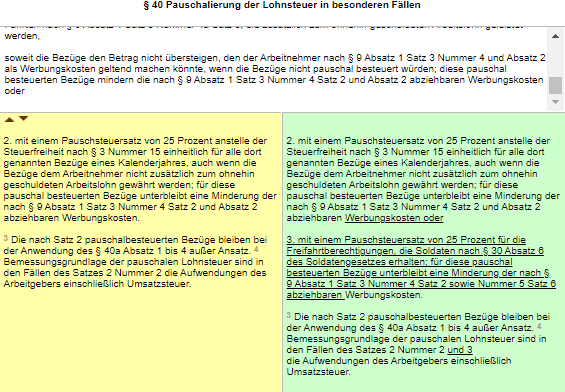

§40 Abs. 2 Nr. 3 – Freifahrtberechtigungen für Soldaten

Der Bund kann jetzt die quasi-BahnCard100-Berechtigungen seiner Soldaten mit 25% abgeltend versteuern. Die Wirtschaftsverbände hatten gefordert, dass dies für alle Arbeitnehmer ermöglicht werden sollte. Die Politik hat hierauf leider nicht reagiert, weswegen uns „Normalos“ die aufwendigen Amortisationsprognosen leider weiterhin nicht erspart bleiben.

Dabei fällt mir ein: Was ist eigentlich mit den Freifahrtberechtigungen der Bundestagsmitglieder???

§52 i.V.m. §40 Abs. 2 Nr. 6 – Überlassung von Ladevorrichtungen

Die Pauschalierungsmöglichkeit für die Überlassung von Ladevorrichtungen wurde bis 2030 verlängert.

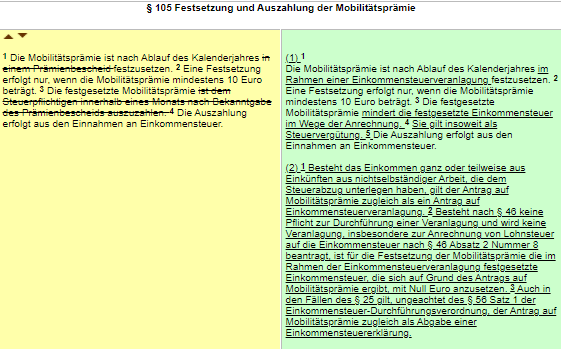

§105 Mobilitätsprämie

Die Mobiliätsprämie wird jetzt i.R.d. Einkommensteuer festgesetzt.

Schritt 3 – Synopse der Änderungen zum Artikel 2 im Jahressteuergesetz 2020

Werfen wir also noch einen Blick in Artikel 2 zur Änderung des EStG durch das JStG 2020.

§3 Nr. 19 – Weiterbildung/Outplacements

Die Outplacements können jetzt doch in die Steuerbefreiungsvorschrift gepackt werden (Achtung: Das löst nicht die Umsatzsteuerlichen Probleme). Der Gesetzgeber stellt klar, dass das schon immer so beabsichtigt gewesen ist und die Finanzverwaltungs-internen-Diskussionen, welche zur gegenteiligen Verfügung der OFD NRW führten von einem fehlerhaften Rechtsverständnis ausgehen.

§4 Abs. 5 Nr. 6b – die Home Office Pauschale.

Feenstaub in die Augen der Bürger, die dann denken können, dass die Politik sich um sie kümmert. Natürlich ist das Blödsinn, denn eigentlich werden dadurch nur die Probleme der Finanzverwaltung gelöst, welche sich sonst nächstes Jahr mit Fake-Fahrten zur Arbeitsstätte oder mit explodierenden Arbeitszimmeranträgen herumschlagen müsste und vermutlich lahmgelegt würde.

§8 Abs. 2 S. 12 – Vermietungsabschlag auch im Konzernverbund

Ehrlich gesagt, ich verstehe die ganzen Differenzierungen quer verteilt über das Einkommensteuergesetz nicht. Mal ist eine Begünstigung nur möglich, wenn sie vom Arbeitgeber kommt (§3 Nr. 11 / §3 Nr. 15 etc.). Mal darf Sie auch von einem Arbeitgeber aus dem Konzernverbund kommen. Mal ist nur von „Vorteilen des Arbeitnehmers“ (§3 Nr. 45) die Rede. Wenn man doch offenbar die Sinnhaftigkeit einer Begünstigungsvorschrift ausgemacht hat, warum soll diese dann weniger sinnhaft sein, wenn der Vorteil durch verbundene Unternehmen abgewickelt wird. Für mich ist das nicht ersichtlich. Die Finanzverwaltung bzw. der Gesetzgeber täte gut daran, hier den Konzenverbundfall allgemein (z.B. in den Lohnsteuerrichtlinien) zuzuzlassen, dann hätte man sich die Änderung für die Betriebswohnungen jetzt sparen können.

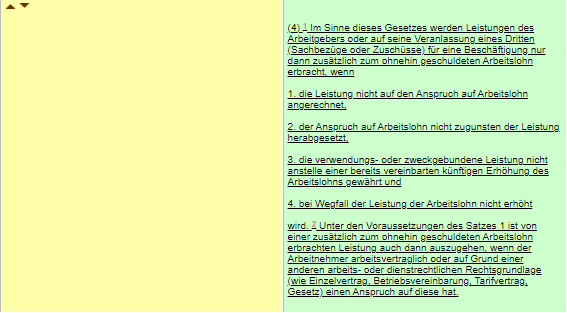

§8 Abs. 4 – Zusätzlichkeit

Der feuchte Traum eines Ministerialen im BMF ist endlich wahr geworden und die krude – in der Praxis nicht zu handhabende – Definition des Zusätzlichkeitskriteriums hat es endlich ins Gesetz geschafft. Wie immer, wenn man versucht etwas zu reparieren, das eigentlich nicht kaputt war, werden wir die negativen Auswirkungen dieses Unsinns wohl erst in ein paar Jahren sehen.

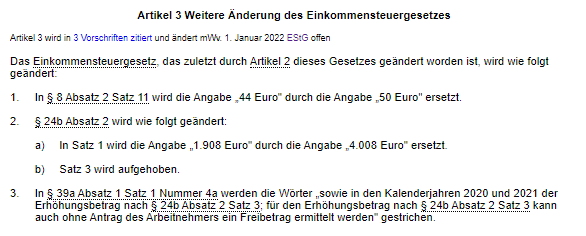

Artikel 3 des JStG 2020

Dort wird lediglich die 44 EUR Nichtaufgriffsgrenze für Sachbezüge (oder für das, was seit der 2020er-Neuregelung noch als Sachbezüge übrig geblieben ist) auf 50 EUR erhöht – allerdings erst ab 1.1.2022.

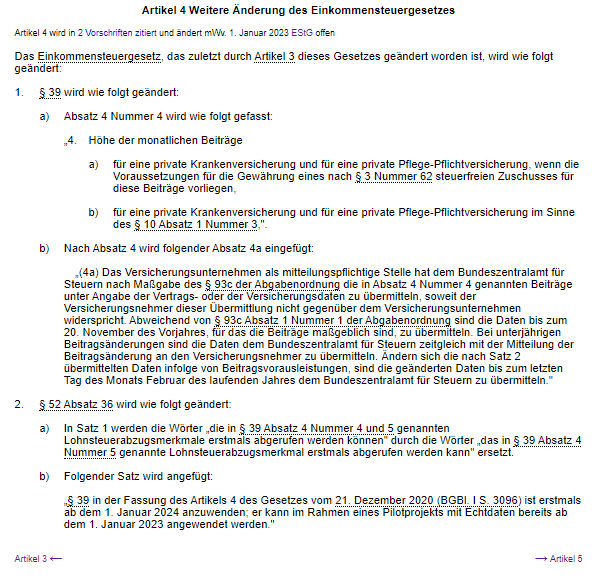

Artikel 4 des JStG 2020

Digitalisierung in Deutschland!!! Ab 1.1.2023 werden die Werte der privaten Krankenversicherungen, welche die Arbeitgeber für die Zuschussgewährung benötigen, elektronisch mit den ELStAM von Krankenkasse an den Arbeitgeber übermittelt.

Artikel 5 des JStG 2020

Artikel 5 (Anwendbar ab 1.1.2024) enthält unter anderem einen Pflichtveranlagungstbestand, wenn Krankenversicherungen Beiträge oberhalb von 410 EUR erstatten.