Die Beschäftigung mit der einkommensteuerlichen Tarifformel darf durchaus als höhere Mathematik verstanden werden – ähnlich wie die Quantenphysik oder der Versuch die kalte Fusion nutzbar zu machen. Zumindest dann, wenn die vorteilhafte Fünftelungsregelung (§34 EStG) und die nachteilige Tariferhöhung für Progressionseinkünfte (§32b EStG) aufeinandertreffen. Daher gibt es im Internet leider meines Wissens auch keinen einzigen Steuerrechner, der alle Fallvarianten korrekt berechnet (falls doch, bitte Mail an mich, ich werde das dann hier nachtragen). Der nachfolgende Beitrag – aus meiner Reihe zum Steuern sparen bei Abfindung – soll daher den Leser befähigen, Steuerberechnungen für Abfindungen kritisch zu verproben und eigene Berechnungen anzustellen.

Grundfall: Steuerberechnung auf Basis des zu versteuernden Einkommens

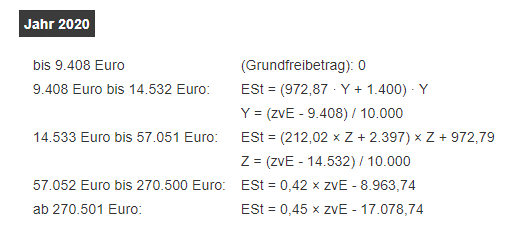

Ich habe früher sehr gerne den Steuerrechner von Parmentier.de verwendet. Auf der Website finden sich auch Excel-Tabellen, welche entsprechende Steuerformeln enthalten. Die Steuerformel in Excel für 2020 (für die Einzelveranlagung) lautet danach wie folgt. Der Zellbezug (hier E10) verweist auf das zu versteuernde Einkommen.

Die hinterlegten Zahlen sind der Tarifformel in §32a EStG entnommen und können einfach jährlich mit neuen Werten überschrieben werden.

Beispiel: Steuerpflichtiger hat im Jahr 2020 ein zu versteuerndes Einkommen von

Lösung: Nach der oben genannten Formel beträgt die Einkommensteuer

a) 10.000 EUR

b) 25.000 EUR

c) 40.000 EUR

d) 75.000 EUR

e) 100.000 EUR.

bei a) 86 EUR

bei b) 3.714 EUR

bei c) 8.452 EUR

bei d) 22.536 EUR

bei e) 33.036 EUR.

1te Abwandlung: Steuerberechnung mit Progressionseinkünften

Kommen Progressionseinkünfte hinzu (z.B. Arbeitslosengeld, Kurzarbeitergeld, Insolvenzgeld, Krankengeld oder aktuell wegen Corona Entschädigungen nach dem Infektionsschutzgesetz), so ist das in der Berechnung noch nicht sonderlich kompliziert. Es wird auf das zu versteuernde Einkommen (also das Einkommen ohne die Progressionseinkünfte) lediglich ein „besonderer Steuersatz“ angewendet.

Dieser „besondere Steuersatz“ ist schlicht der Prozentsatz, der sich ergäbe, falls die Progressionseinkünfte steuerpflichtig wären. Im Ergebnis braucht es nicht viel mehr als die oben dargestellte Tarifformel, sowie die Fähigkeit einen Dreisatz zu bilden, um die Steuern auch für diese Fälle zu berechnen.

Beispiel: Steuerpflichtiger hat im Jahr 2020 ein zu versteuerndes Einkommen von 75.000 EUR und zusätzlich noch Progressionseinkünfte in Höhe von 25.000 EUR

Lösung: Nach der oben genannten Formel würde die Einkommensteuer für ein zu versteuerndes Einkommen von 100.000 EUR einen Wert von 33.036 EUR ergeben. Prozentual wären das also 33,036% des zu versteuernden Einkommens. Diesen Prozentsatz wenden wir nun auf das (echte = steuerpflichtige) zu versteuernde Einkommen von 75.000 EUR an. Die Einkommensteuer beträgt demnach 24.777 EUR.

2te Abwandlung: Steuerberechnung mit außerordentlichen Einkünften (Fünftelungsregelung)

Quasi das Gegenteil zur tariflich nachteiligen Progressionsregelung ist die Fünftelungsregelung. Für außerordentliche Einkünfte (z.B. Abfindungen / Entschädigungen, bestimmte Veräußerungsgewinne und mehrjährige Vergütungen) kann die Steuer i.d.R. nach der Fünftelungsregelung berechnet werden. Es soll in diesem Beitrag lediglich um die Wirkweise der Fünftelungsregelung gehen, nicht darum, wann diese anzuwenden ist.

Nach der Fünftelungsregelung in §34 Abs. 1 EStG wird die Einkommensteuer auf die außerordentlichen Einkünfte separat ermittelt und zur Einkommensteuer auf das übrige zu versteuernde Einkommen hinzu addiert.

In dieser separaten Ermittlung wird die negative Auswirkung von Progressionssprüngen (also Steuersatz-Erhöhungen) dadurch abgemildert, dass für die Steuersatzermittlung lediglich ein Fünftel der außerordentlichen Einkünfte dem „verbleibenden zu versteuernden Einkommen“ hinzugeschlagen wird. Die so ermittelte Mehr-Steuer wird dann verfünffacht. Das heißt, es wird auch nach der Fünftelungsmethode die volle Abfindung versteuert – nur erhöht sich der Steuersatz hier fünfmal langsamer.

Beispiel: Steuerpflichtiger hat im Jahr 2020 ein zu versteuerndes Einkommen von 25.000 EUR. Hinzu kommt eine Abfindung i.H.v. 75.000 EUR.

Obwohl sein echtes zu versteuerndes Einkommen 100.000 EUR beträgt, ergibt sich lediglich eine Einkommensteuer von 27.404 EUR. Das „verbleibende zu versteuernde Einkommen“ beträgt 25.000 EUR – d.h. die Steuer darauf (s.o.) 3.714 EUR. Zu diesem Wert kommt nun 1/5tel der Abfindung (15.000 = 75.000 / 5) hinzu. Die Steuer für diese 40.000 EUR (25.000+15.000) beträgt 8.452 EUR – d.h. 4.738 EUR mehr als für das „verbleibende zu versteuernde Einkommen“. Diese Mehrsteuern werden nun wieder verfünffacht (23.690 = 4.738 x 5) und der Einkommensteuer für das „verbleibende zu versteuernde Einkommen“ hinzugerechnet (27.404 = 3.714 + 23.690).

3te Abwandlung: Zusammentreffen von Progressionseinkünften und Fünftelungsregelung

Auch dieser Fall ist für sich genommen noch nicht sonderlich schwierig. Auf Basis der o.g. Ausführungen bekommt dies jeder hin, der einen Dreisatz bilden kann. Also jeder Siebtklässler.

Man tut einfach so, als wären die Progressionseinkünfte steuerpflichtig und ermittelt auf dieser Basis einen Steuersatz, den man auf tatsächlich steuerpflichtigen Einkünfte anwendet.

Beispiel: Steuerpflichtiger hat im Jahr 2020 zwar kein zu versteuerndes Einkommen, aber immerhin Progressionseinkünfte (z.B. Arbeitslosengeld) in Höhe von 25.000 EUR erhalten. Hinzu kommt in diesem Jahr eine Abfindung i.H.v. 75.000 EUR.

Das Fünftel der Abfindung wäre 15.000 EUR. Hinzu kommen die Progressionseinkünfte von 25.000 EUR, was also ein fiktives zu versteuerndes Einkommen von 40.000 EUR ergibt. Die Steuer darauf (s.o.) wäre 8.452 EUR bzw. 21,13%. Diese 21,13% wenden wir jetzt auf die 15.000 EUR an (15.000 x 21,13% = 3.169 EUR) und multiplizieren das ganze wieder mit Fünf. Wir erhalten eine Einkommensteuer von 15.845 EUR.

4te Abwandlung: Fünftelungsregelung und negatives zu versteuerndes Einkommen

Bis hier her war das ja alles noch Grundschul-Niveau. Wird also Zeit, dass wir mal ein paar Klassen voran kommen.

Ist das „verbleibende zu versteuernde Einkommen“ (vor Abfindung) negativ – z.B. wegen Verlusten aus Vermietung und Verpachtung oder wegen hoher Werbungskoten – dann wird die Fünftelungsregelung anders berechnet. Es wird vorab das (negative) verbleibende zu versteuernde Einkommen mit der Abfindung summiert, vgl. §34 Abs. 1 S. 3 EStG.

Diese Summe wird dann durch Fünf geteilt und darauf die Steuer ermittelt. Die so ermittelte Steuer wird dann wieder verfünffacht.

Beispiel: Steuerpflichtiger hat im Jahr 2020 ein (negatives) verbleibendes zu versteuerndes Einkommen in Höhe von Minus-25.000 EUR. Hinzu kommt eine Abfindung i.H.v. 75.000 EUR.

D.h. sein (echtes-steuerpflichtiges) zu versteuerndes Einkommen beträgt 50.000 EUR. Ein Fünftel davon sind 10.000 EUR. Die Steuer auf diese 10.000 EUR beträgt 86 EUR. Mit Fünf multipliziert ergibt sich demnach eine Gesamt-Einkommensteuer von 430 EUR in diesem Beispielsfall.

An dieser Berechnung scheitert eine Vielzahl der Steuerrechner im Internet, welche nicht mit einem negativen zu versteuernden Einkommen umgehen können. Auch der von mir oben erwähnte Parmentier-Rechner führt hier leider nicht zu korrekten Berechnungen.

Anders hingegen der Abfindungsrechner.org – dieser berechnet diesen Fall noch korrekt.

5te Abwandlung: Fünftelungsregelung, Progressionseinkünfte und negatives zu verteuerndes Einkommen

Nachdem wir jetzt das notwendige Grundverständnis haben, können wir jetzt zur kalten Fusion übergehen. Hierzu gibt es eine Beispielsberechnung in den Einkommensteuerhinweisen – Beispiel 4 in EStH 34.2:

Variante 1: Progressionseinkünfte kompensieren (verbleibendes) zu versteuerndes Einkommen

Beispiel: Steuerpflichtiger hat im Jahr 2020 ein (negatives) verbleibendes zu versteuerndes Einkommen in Höhe von Minus-25.000 EUR. Hinzu kommt eine Abfindung i.H.v. 75.000 EUR. Hinzu kommen 40.000 EUR Progressionseinkünfte (z.B. Arbeitslosengeld).

Entsprechend der 4ten Abwandlung saldieren wir zunächst das (negative) verbleibende zu versteuernde Einkommen mit der Abfindung und teilen diesen Betrag durch Fünf ((-25.000+75.000)=50.000 / 5 = 10.000).

Im zweiten Schritt wird geschaut, wieviel von den Progressionseinkünften sich überhaupt progressionsschädlich auswirken könnten. Hierfür werden die Progressionseinkünfte mit dem (negativen) verbleibenden zu versteuernden Einkommen saldiert werden (-25.000+40000 = 15.000). Im dritten Schritt wird der besondere Steuersatz ermittelt, indem man so tut, als wären die Progressionseinkünfte steuerpflichtig. Für 25.000 EUR (10.000+15.000) ergäbe sich eine Einkommensteuer von 3.714 EUR bzw. 14,856%. Diesen besonderen Steuersatz wenden wir jetzt auf die (echten) steuerpflichtigen Einkünfte (hier die 10.000) an und multiplizieren die so ermittelte Steuer wieder mit Fünf (10.000 x 14,856% x 5 = 7.428 EUR)

Hier versagen beide Internet-Steuerrechner. Auch der Abfindungsrechner.org versagt, weil er hier eine viel zu hohe (fast doppelt so hohe) Einkommensteuer ausgibt.

Variante 2: Progressionseinkünfte kompensieren (verbleibendes) zu versteuerndes Einkommen nicht

Die oben beschriebene – den offiziellen Einkommensteuerhinweisen entnommene – Berechnung findet ihre Grenze aber dort, wo die Progressionseinkünfte das (negative) verbleibende zu versteuernde Einkommen nicht übersteigen.

Beispiel: Steuerpflichtiger hat im Jahr 2020 ein (negatives) verbleibendes zu versteuerndes Einkommen in Höhe von Minus-25.000 EUR. Hinzu kommt eine Abfindung i.H.v. 75.000 EUR. Hinzu kommen 20.000 EUR Progressionseinkünfte (z.B. Arbeitslosengeld).

Entsprechend der 4ten Abwandlung saldieren wir zunächst das (negative) verbleibende zu versteuernde Einkommen mit der Abfindung und teilen diesen Betrag durch Fünf ((-25.000+75.000)=50.000 / 5 = 10.000).

Im zweiten Schritt wird geschaut, wieviel von den Progressionseinkünften sich überhaupt progressionsschädlich auswirken könnten. Hierfür werden die Progressionseinkünfte mit dem (negativen) verbleibenden zu versteuernden Einkommen saldiert werden (-25.000+20000 = -5.000). Da keine positiven Progressionseinkünfte verbleiben, werden die Steuern wie in der 4ten Abwandlung berechnet. D.h. es ergeben sich 430 EUR Einkommensteuer.

Der Abfindungsrechner.org kommt hier auf 8.644 EUR Einkommensteuer – also das 20fache der tatsächlichen Einkommensteuer.

Fazit zum Steuern sparen bei Abfindung

Ein geschätzter Berufskollege sagt immer: „Steuern spart, wer Steuern plant.“ Das stimmt zu einhundert Prozent, allerdings muss man für die Planung die Steuern zunächst korrekt berechnen können. Die Abfindungsrechner im Internet sind dafür in bestimmten Fallkonstellationen (bei negativem zu versteuernden Einkommen) jedenfalls nicht zu empfehlen.

Für die Steueroptimierung bei Abfindungen ist die Steuerberechnung allerdings unbedingt notwendig. Wer sich die o.g. Berechnungen nicht selber zutraut oder wer nicht einhundert verschiedene Simulationen in Elsteronline durchführen möchte, der geht am besten zu einem Spezialisten.

Update 17.05.2021

Der Abfindungsrechner auf der Webseite des Privatiers führt zu sehr stimmigen Ergebnissen. Ein negatives zu versteuerndes Einkommen erzeugt man dort am besten durch Eintragung entsprechend hoher Krankenkassenbeiträge. D.h. man muss etwas tricksen, aber immerhin erhält man hier belastbare Ergebnisse.

Übersicht aller Beiträge aus der Reihe „Steuern sparen bei Abfindung“

- Teil 1 – Allgemeine Grundlagen

- Teil 2 – taxmap (mindmap) zu diesem Thema

- Teil 3 – Überblick über die Gestaltungsmöglichkeiten

- Teil 4 – Prüfungsschema Fünftelungsregelung

- Teil 5 – Optimierung durch Steuerung des Zuflusszeitpunktes

- TTeil 5 – Optimierung durch Steuerung des Zuflusszeitpunktes

- Teil 6 – Steuern sparen mit Immobilien

- Teil 7 – Steuern sparen mit gewerblichen bzw. selbständigen Einkünften

- Teil 8 – Kirchensteuer oftmals steuerlich vorteilhaft

- Teil 9 – Tarifformel / negative Einkünfte / Progressionseinkünfte

- Teil 10 – Progressionseinkünfte (Arbeitslosengeld) teilweise vorteilhaft

- Teil 11 – Kinderfreibeträge

- Teil 12 – Gehaltsabrechnung, Steuererklärung und Steuerbescheid!

- Teil 13 – Steuerberater: Problem oder Lösung?

- Teil 14 – Arbeit im Ausland