Dies wird ein eher kurzer Beitrag. Ausgangspunkt war die folgende Frage: Kann man Steuern sparen bei der Abfindung, wenn man statt im Inland besser im Ausland arbeitet – oder ob das nicht egal ist.

Die ausländischen Einkünfte sind dann zwar regelmäßig steuerfrei, aber unterliegen ja trotzdem dem Progressionsvorbehalt. Dieser soll ja eigentlich dafür sorgen, dass alle Steuerzahler gleich nach Ihrer Leistungsfähigkeit besteuert werden.

Das Bauchgefühl würde hier also sagen: Für die Versteuerung der inländischen Abfindung kann es also keinen Unterschied machen, ob das restliche Geld im Inland oder im Ausland (v)erdient wird – der Steuersatz für die Abfindung sollte immer identisch sein.

Hintergrund

Ein Wegzug ändert an der Versteuerung der Abfindung in Deutschland grundsätzlich erst einmal nichts. Die in Deutschland erdiente Abfindung gehört zu den inländischen Einkünften (§49 Abs. 1 Nr. 4 d) EStG). Dazu demnächst mehr in einem gesonderten Beitrag.

Die Erhöhung der Progression bei steuerfreien Einkünften (§32b EStG) und die Minderung der Progression über die Fünftelungsregelung (§34 Abs. 1 EStG) sind diametral gegenläufige Effekte, deren Zusammenspiel im Gesetz leider nicht deutlich geregelt ist. Welche sonderbaren Ergebnisse das herbeiführen kann, hatten ich unter anderem bereits in Teil 10 dieser Beitragsreihe gezeigt.

Legen wir also los und bilden zwei Beispiele.

Inländische Einkünfte

Beispiel: Der Steuerpflichtige (verheiratet / Ehegatte hat keine Einkünfte) hat eine Abfindung von 300.000 EUR. Zusätzlich zur Abfindung hat er 100.000 EUR inländische Einkünfte aus selbständiger Tätigkeit.

Lösung: Hieraus ergibt sich folgenden ELStER-Steuerberechnung. Ergebnis sind 149.194 EUR Steuern.

(ausländischen) Progressionseinkünfte

Abwandlung: Der Steuerpflichtige (verheiratet / Ehegatte hat keine Einkünfte) hat eine Abfindung von 300.000 EUR. Zusätzlich zur Abfindung hat er 100.000 EUR aus einer ausländischen (nach Doppelbesteuerungsabkommen steuerfreien), dem Progressionsvorbehalt unterliegenden selbständigen Tätigkeit.

Lösung: Man sieht die Höhe der Progressionseinkünfte auf der Elster-Berechnung leider nicht, aber es waren auch 100.000 EUR. Die Steuer dieses Mal beträgt nur 92.340 EUR.

Versteuerung im Ausland

Hat der Abfindungsempfänger also die Möglichkeit im Abfindungsjahr als digitaler Nomade im Ausland zu arbeiten, dann kann sich das mit Blick auf die deutsche Steuer also durchaus lohnen. Allerdings würde man hier Äpfel mit Birnen vergleichen, denn schließlich muss auch im Ausland auf die verdienten 100.000 EUR aus der Selbständigkeit Steuern gezahlt werden.

Unterstellen wir mal, dass Ausland hätte identische Gesetze, wie die deutschen Steuergesetze. Die deutsche Abfindung wäre in der Auslandssteuererklärung zu einem Fünftel als Progressionseinkünfte in der dortigen Anlage AUS zu deklarieren. Es wird also nicht die volle Abfindung im Ausland als Progressionseinkünfte berücksichtigt, sondern nur ein Fünftel.

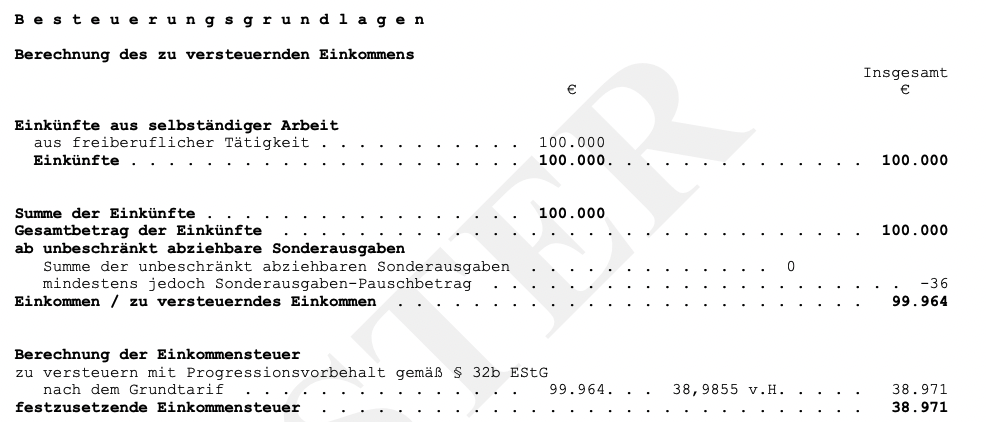

In der Steuererklärung würden dann also die 100.000 EUR aus der Selbständigkeit, bei 60.000 EUR Progressionseinkünften zu versteuern. In der ELStER-Berechnung sähe das dann wie folgt aus.

Es kämen also zu den 92.340 EUR deutscher Steuer noch einmal 38.971 EUR ausländische Steuer hinzu. In Summe würden also in der Abwandlung 131.311 EUR Steuern anfallen. Das ist immer noch weniger, als die 149.194 EUR im Grundfall – aber nicht mehr ganz so viel. Je nachdem, wie die Vorschriften zum Progressionsvorbehalt im Ausland aussehen, kann es auch deutlich mehr oder deutlich weniger sein. Hier wäre dann immer noch ein Steuerberater im Ausland zu Rate zu ziehen.

Hinweis

Ja – selbständige Einkünfte hätte man besser in einer Kapitalgesellschaft abgekapselt, dafür hätte man nicht ins Ausland gehen müssen. Das ist mir auch klar. Die selbständigen Einkünfte wurden hier im Beispiel gewählt, weil sie sich leichter in Elster erfassen lassen und man sie in den Screenshots leichter von der Abfindung unterscheiden kann. Die eigentliche Frage bezog sich eher auf eine Neubeschäftigung im Angestelltenverhältnis – entweder im Inland oder im Ausland. Die Abfindung wurde um 1.000 EUR erhöht, um den Arbeitnehmerpauschbetrag zu neutralisieren.

Fazit

Das Bauchgefühl hat uns beim deutschen Steuertarif wieder einmal keinen guten Dienst erwiesen. Lange Erklärungsversuche – wie in Teil 10 – spare ich mir hier. Die Berechnungen sprechen für sich. Die Auslandsthemen werde ich demnächst in einem separaten Beitrag vertiefen.

Das obige Beispiel zeigt aber einmal mehr, dass man bei der Steueroptimierung von Abfindung nicht raten, sondern rechnen muss, wenn man Steuern bei der Abfindung sparen möchte. Das Beispiel zeigt außerdem, wie komplex die ganze Materie ist und es macht daher regelmäßig Sinn, sich einen Spezialisten als Berater an die Seite zu holen.

Übersicht aller Beiträge aus der Reihe „Steuern sparen bei Abfindung“

- Teil 1 – Allgemeine Grundlagen

- Teil 2 – taxmap (mindmap) zu diesem Thema

- Teil 3 – Überblick über die Gestaltungsmöglichkeiten

- Teil 4 – Prüfungsschema Fünftelungsregelung

- Teil 5 – Optimierung durch Steuerung des Zuflusszeitpunktes

- TTeil 5 – Optimierung durch Steuerung des Zuflusszeitpunktes

- Teil 6 – Steuern sparen mit Immobilien

- Teil 7 – Steuern sparen mit gewerblichen bzw. selbständigen Einkünften

- Teil 8 – Kirchensteuer oftmals steuerlich vorteilhaft

- Teil 9 – Tarifformel / negative Einkünfte / Progressionseinkünfte

- Teil 10 – Progressionseinkünfte (Arbeitslosengeld) teilweise vorteilhaft

- Teil 11 – Kinderfreibeträge

- Teil 12 – Gehaltsabrechnung, Steuererklärung und Steuerbescheid!

- Teil 13 – Steuerberater: Problem oder Lösung?

- Teil 14 – Arbeit im Ausland