Durch das zweite Corona-Steuerhilfegesetz wurde die Regelung in §6 Abs. 1 Nr. 4 S. 2 Nr. 3 EStG für rein elektrische PKW`s geändert. Begünstigt sind künftig Elektrofahrzeuge bis zu einer Grenze von 60.000 EUR (vorher 40.000 EUR). Dies gilt für die 1%-Versteuerung, als auch für die Fahrtenbuchmethode. Gem. §52 Abs. 12 ist dies in der Form „bereits ab dem 1. Januar 2020 anzuwenden“, dann aber auch auf solche Fahrzeuge, die nach 2018 angeschafft wurden. Was heißt das konkret?

Rückblick: Lohnsteuer-Literatur im Mai 2020

Nachfolgend wieder der übliche Rückblick darüber, was in der lohnsteuerlichen Fachliteratur im vergangenen Monat an interessanten Beiträgen erschienen ist. Also, ohne lange Vorrede … „hoch damit und raus mit ihnen“ …

…

„Rückblick: Lohnsteuer-Literatur im Mai 2020“ weiterlesenMindmap / taxmap: Veranstaltungen und ihre Versteuerung

Ich denke das Thema Veranstaltungen treibt uns alle um, da es an Komplexität kaum zu überbieten ist. Teambuildings, Fachveranstaltungen, Incentiveveranstaltungen, Betriebsfeste, Jubilarfeiern, Kundenevents. Bei all diesen Varianten stellen sich

a) lohnsteuerliche Fragen / Fragen zum §37b EStG

b) umsatzsteuerliche Fragen (VoSt-Abzug)

c) ertragsteuerliche Fragen (Betr.Ausg.-Abzug)

Allein für die Frage, ob eine betriebliche Veranstaltung vorliegt oder ob es sich stattdessen um eine geschäftliche Veranstaltung handelt, braucht es eine extra OFD-Verfügung.

…

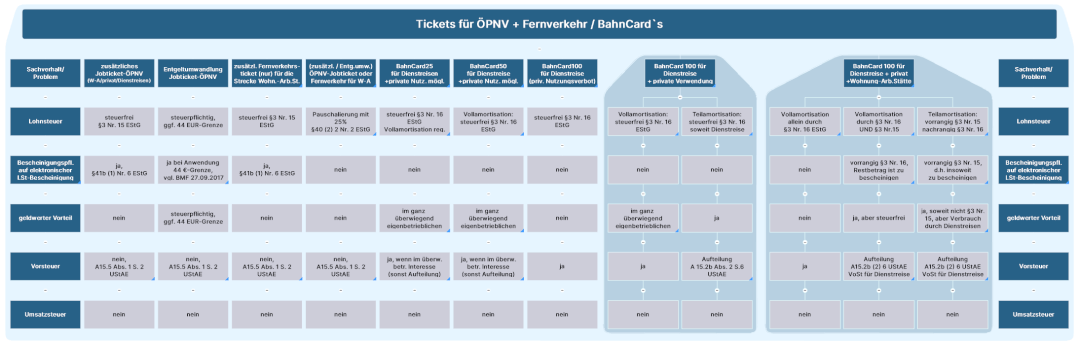

„Mindmap / taxmap: Veranstaltungen und ihre Versteuerung“ weiterlesenUmsatzsteuer/Lohnsteuer bei Jobtickets und BahnCards

Die taxmap (Mindmap) zum Thema Fahrten Wohnung-erste Tätigkeitsstätte wurde überarbeitet und enthält nun eine Schnellübersicht / Tabelle für die umsatzsteuerliche und lohnsteuerliche Behandlung von Tickets aller Art, inkl. der Bescheinigungspflicht auf der elektronischen Lohnsteuerbescheinigung. Die Map ist – zusammen mit den anderen taxmaps – auch oben unter Menü „taxmaps“ zu finden.

Lohnsteuerlich ist das Thema umfassend im BMF-Schreiben vom 15.08.2019 beschrieben. Insbesondere die umsatzsteuerliche Behandlung ist leider nicht transparent und entsprechende Erlasse fehlen leider. Nachfolgend gehe ich daher auf die umsatzsteuerlichen Probleme ein und erläutere die Darstellung in der taxmap.

„Umsatzsteuer/Lohnsteuer bei Jobtickets und BahnCards“ weiterlesenMindmap zum Thema Elektromobilität

Die Zusammenhänge und vor allem auch die diesbezüglichen Rechtsgrundlagen beim Thema Elektromobilität sind leider ziemlich chaotisch Vor allem das Zusammenspiel von Umsatzsteuer und Lohnsteuer ist nicht vernünftig aufeinander abgestimmt. Welche Umsatzsteuerlichen Konsequenzen sich insbesondere bei der Überlassung von E-Bikes`s ergeben hatte ich in meinem Blogbeitrag („Arbeitnehmer unter Strom“) versucht zu erläeutern.

Das Thema erschließt sich nur, wenn man eine Masse an OFD-Verfügungen und BMF-Schreiben jeweils im richtigen Kontext zu Hilfe nimmt. Sehr komplex wird es auch, weil für gleiche Sachverhalte jeweils unterschiedliche Regelungen in unterschiedlichen Kalenderjahren gelten. Nochmal komplizierter wird es, weil teilweise auch unterschiedliche Regelungen für denselben Sachverhalt im selben Zeitraum gelten, je nachdem ob Fahrräder zusätzlich oder i.R.v. Entgeltumwandlungen gewährt werden.

Um die Verwaltungsverfügungen zu sammeln und dem Thema eine übersichtliche Struktur zu geben, habe ich eine Mindmap erstellt, die ich hier für die Leser meines Blogs online zur Verfügung stelle. Die Hoffnung ist, dass es deren Arbeit damit etwas zu vereinfachen. Die Map ist natürlich auch oben über den Reiter taxmaps zu erreichen.

Aufbau der Map:

- ganz Links eine Übersicht der Regelungen

- Fahrräder / Pedelecs

- PKW, Scooter, E-Bikes (>25 km/h)

- Nutzfahrzeuge

- Aufladen / Zuschüsse

- Sammlung der maßgebl. Verwaltungsschreiben

- Sammlung der gesetzlichen Grundlagen

- Sammlung von Literaturfundstellen

Die Map enthält erstmals auch Verllinkungen zu entsprechenden Fachliteratur-Aufsätzen. Diese sind aber regelmäßig nur hinter einer Paywall zu erreichen, setzten also voraus, dass man Abonent der jeweiligen Zeitschrift ist (in der NWB-Datenbank sind aber auch Einzelerwerbe möglich). Besonders ans Herz legen möchte ich den Artikel „Schulte-Beckhausen/Möhlenkamp/Baron: Ladesäulen für E-Fahrzeuge auf dem Betriebsgelände: energierechtliche und steuerrechtliche Pflichten“ in BB 2019, 1815. Dort wird u.a. darauf eingegangen, welche sonstigen Pflichten sich der Arbeitgeber ans Bein bindet, wenn er sich eine Ladesäule auf den Hof stellt (Eichrecht, EEG-Umlage etc.).

Arbeitnehmer unter Strom – Elektromobilität im Spannungsverhältnis von Lohn- und Umsatzsteuer

In der Gehaltsabrechnung schlägt man sich schon länger mit dem Problem herum, dass Lohnsteuern und Sozialversicherungsbeiträge wegen unterschiedlicher Zielsetzungen (oder wohl ehr wegen zwei zuständigen Ministerien) auseinanderlaufen (Zuflussprinzip vs. Entstehungsprinzip). Die gleichen Probleme kann man nun bei der Umsatzsteuer beobachten. Erstmals richtig augenfällig wurde es 2015 mit der Neuregelung der Betriebsveranstaltungen. Die lohnsteuerliche Freibetragsregelung sollte danach nicht für die Umsatzsteuer gelten (umsatzsteuerlich gilt die Rechtslage bis 2014 weiter).

[Anmerkung zu den Betriebsveranstaltungen: Der lohnsteuerfreie Teil ist streng genommen nicht steuerfrei, sondern lediglich eine Vereinheitlichung des ganz überwiegend eigenbetrieblichen Interesses des Arbeitgebers und mithin kein Arbeitslohn. Aus diesem Grund bleibt der Vorsteuerabzug bestehen und Umsatzsteuer fällt nicht an. Allerdings sind derartige Dienstleistungen umsatzsteuerlich nicht teilbar.]

Auch beim Thema Elektromobilität hat der Fiskus sich nicht gerade geschickt verhalten und umsatzsteuerliche und lohnsteuerliche Bemessungsgrundlagen neuerlich auseinander laufen lassen. Damit sind komplizierte Eingriffe ins Gehaltsabrechnungssystem erforderlich, um alle steuerlichen Befindlichkeiten abzuklappern. Das (gut gemeinte) Förderziel verpufft so aber – die gesetzliche Regelung wird also nutzlos – wenn die Umsetzung in der Praxis an solchen Kleinigkeiten scheitert.

„Arbeitnehmer unter Strom – Elektromobilität im Spannungsverhältnis von Lohn- und Umsatzsteuer“ weiterlesenRückblick: Literatur rund um das Arbeitsverhältnis im Juli 2019

Für diejenigen, die letzten Monat nicht die Zeit hatten sich durch die – trotz Sommerpause umfangreiche – veröffentlichte Fachliteratur zu arbeiten, werfe ich einen Blick zurück, auf die lohnsteuerrelevanten Fachaufsätze im Juli 2019 in den Zeitschriften Betrieb+Personal, DStR, Der Betrieb und NWB.

„Rückblick: Literatur rund um das Arbeitsverhältnis im Juli 2019“ weiterlesen(neue?) Steuerlogik bei gemischten Veranstaltungen

Im Urteil des FG Münster v. 09.11.2017 – 13 K 3518/15 K (EFG 2018 S. 389 Nr. 5) ging es um die Versteuerung einer gemischten Veranstaltung – zu dem Urteil gibt es jetzt die zugehörige BFH-Entscheidung, welche das Urteil bestätigt und die Revision des Finanzamts zurückweist. Das BFH-Urteil ist leider noch nicht öffentlich zugänglich – soll uns hier aber erst einmal nicht stören, weil das FG-Urteil spannend genug ist.

Der Begriff „Gemischte Veranstaltung“ bedarf aber erst einmal einer Definition. Es werden nämlich verschiedene Sachverhalte in einen Topf geworfen, die meist nur teilweise etwas miteinander zu tun haben. D.h. „DIE“ gemischte Veranstaltung gibt es eigentlich nicht, sondern derer gibt es viele (wie nachfolgend aufgezeigt).

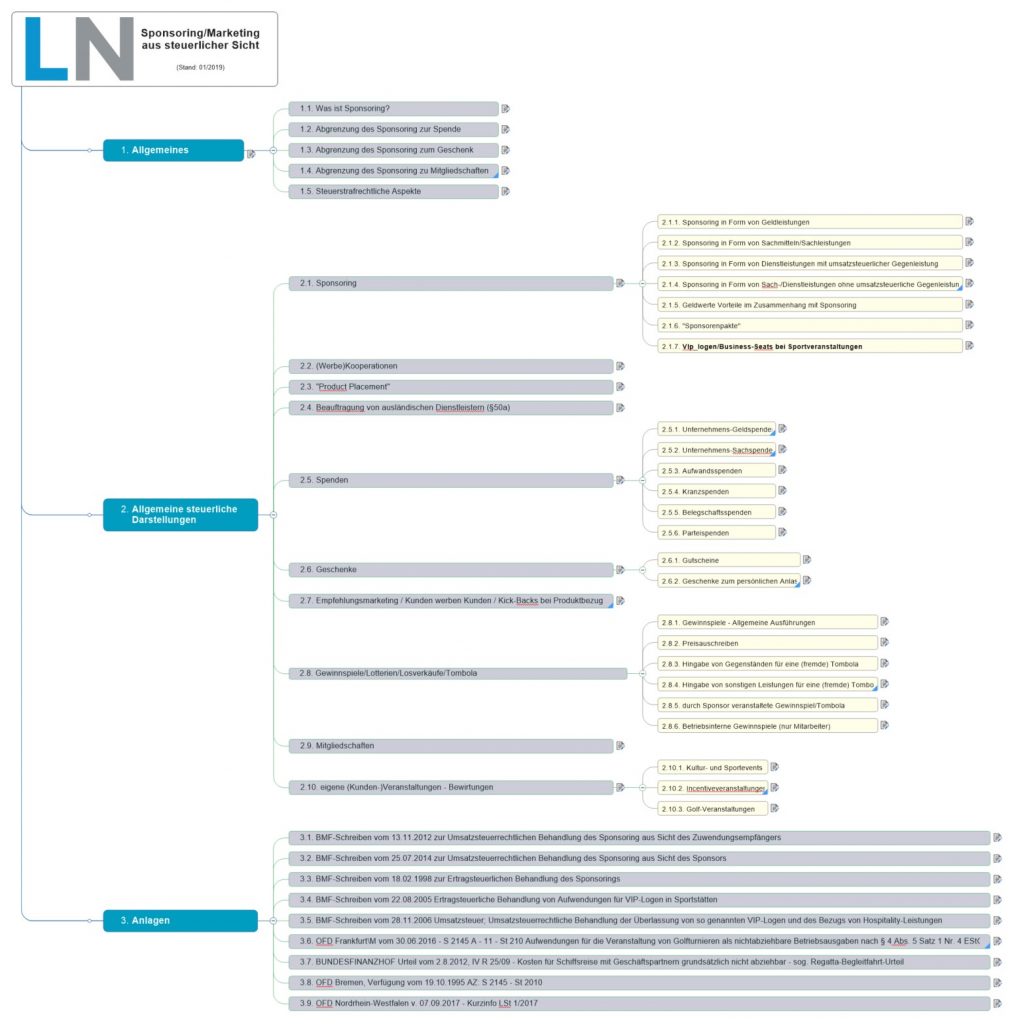

„(neue?) Steuerlogik bei gemischten Veranstaltungen“ weiterlesenUpdate Sponsoring-Mindmap

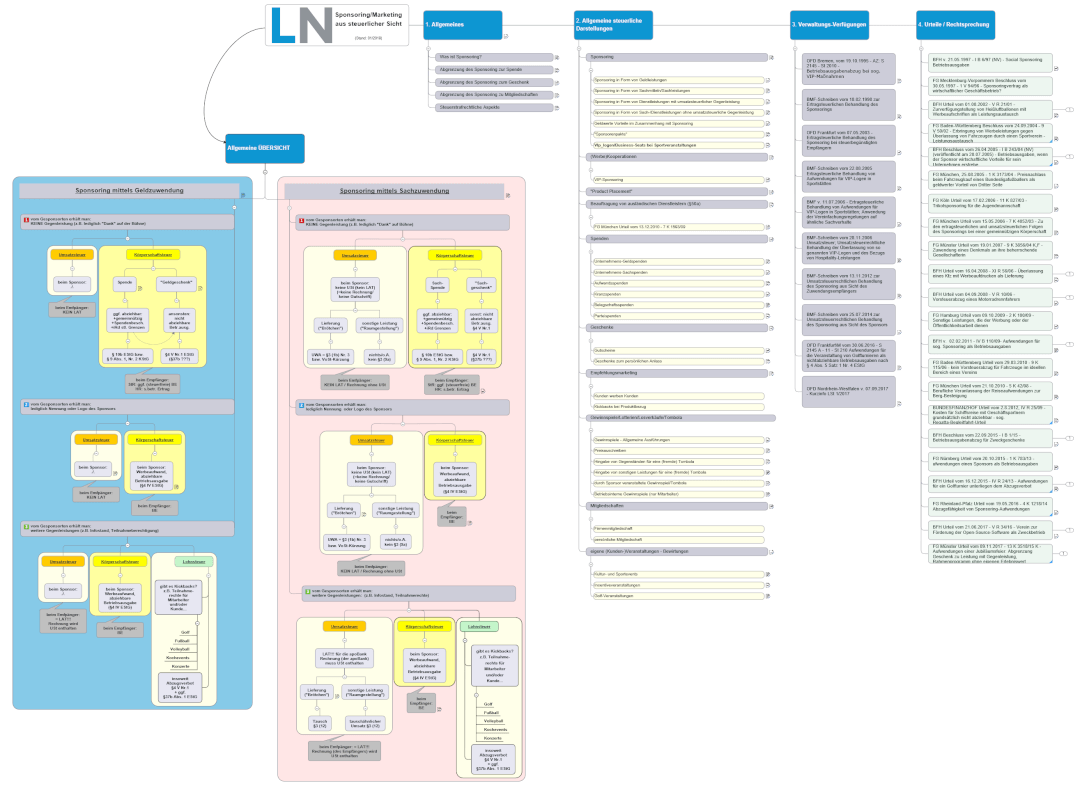

Die Mindmap zum Thema Sponsoring hat ein größeres Update erhalten und wurde besser strukturiert. Desweiteren hat sie eine erste Sammlung von diesbezüglicher Rechtsprechung (Urteilssammlung) erhalten.

Außerdem habe ich eine allgemeine Grob-Übersicht zum Thema Sponsoring mit aufgenommen. Die Übersicht differenziert zwischen Geld-Sponsoring und Sach-Sponsoring. Beim Sach-Sponsoring kann es leicht zu umsatzsteuerpflichtigen Tauschgeschäften kommen und deshalb sollte man hier ganz genau hinschauen.

Innerhalb der Sponsoring-Arten muss man sich aber auch stets fragen, was man als Gegenleistung erhält. Ist das „zu wenig“ i.S.d. Fiskus, dann wird ehr eine Spende/ein Geschenk vorliegen und ertragsteuerlich der Betriebsausgabenabzug beschränkt werden.

Der Link zur Mindmap findet sich oben im Reiter taxmaps.

Mindmap zur Versteuerung von Sponsoring- & Marketingmaßnahmen

Um den fachlichen Content hier noch weiter auszubauen, möchte ich Ihnen hier eine Mindmap zum Thema Versteuerung von Sponsoringmaßnahmen und Marketingmaßnahmen zur Verfügung stellen. Die Mindmap enthält alle wichtigen Verfügungen zu dem Thema. Falls jemand im diesem Kontext spannende Urteile oder weitere OFD-Verfügungen/BMF-Schreiben hat, kann er sie mir gerne schicken, ich werde sie dann gerne noch ergänzen und eine aktualisierte Versionen online stellen. Auch falls ich Maßnahmengruppen vergessen haben sollte, dann bin ich für einen Hinweis dankbar – ebenso wie für allgemeines Feedback.

Die jeweiligen Informationen/Ausführungen erhalten Sie innerhalb der Mindmap, wenn Sie rechts das viereckige Notizblock-Symbol im jeweiligen Task/Knoten anklicken (dann erscheint rechts ein Textfeld).

⇨ Hier der Link zu der Mindmap, oder einfach oben über die Menüzeile.