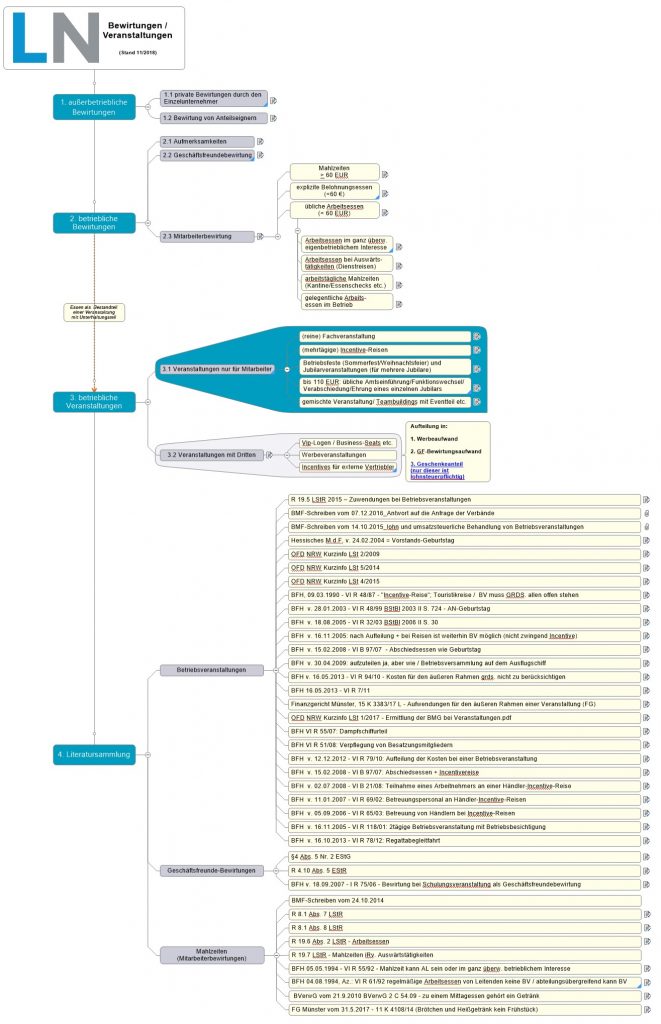

Ich denke das Thema Veranstaltungen treibt uns alle um, da es an Komplexität kaum zu überbieten ist. Teambuildings, Fachveranstaltungen, Incentiveveranstaltungen, Betriebsfeste, Jubilarfeiern, Kundenevents. Bei all diesen Varianten stellen sich

a) lohnsteuerliche Fragen / Fragen zum §37b EStG

b) umsatzsteuerliche Fragen (VoSt-Abzug)

c) ertragsteuerliche Fragen (Betr.Ausg.-Abzug)

Allein für die Frage, ob eine betriebliche Veranstaltung vorliegt oder ob es sich stattdessen um eine geschäftliche Veranstaltung handelt, braucht es eine extra OFD-Verfügung.

…

„Mindmap / taxmap: Veranstaltungen und ihre Versteuerung“ weiterlesen