Ruhig ist es geworden in diesem Blog. In den letzten beiden Monaten musste ich das Literaturstudium etwas schleifen lassen, weil viele andere Aufgaben angefallen waren. Ich hätte gerne früher berichtet, was es in NWB, Der Betrieb, Lohn und Gehalt direkt und digital, Betrieb und Personal, sowie in der DStR wieder an spannenden Beiträgen zum Lohnsteuerrecht gegeben hat. Seisdrum …. besser spät, als nie.

„Rückblick: Lohnsteuer-Literatur im September und Oktober 2020“ weiterlesenSteuer-Recherche mittels buzer.de am Beispiel von Inhouse-Bewirtungen

Das wird thematisch vielleicht ein etwas seltsamer Beitrag, aber ich glaube er kann trotzdem für viele Steuerleute nützlich sein. Ich verknüpfe hier eine konkrete Rechtsfrage mit der Vorstellung eines Online-Tools, welches mir bei der Beantwortung der Rechtsfrage geholfen hat. Machen wir hier also ausnahmsweise mal eine Art „Sendung mit der Maus“ für Steuerrechtler.

…

„Steuer-Recherche mittels buzer.de am Beispiel von Inhouse-Bewirtungen“ weiterlesenTaxmap zum Thema Bewirtungen aktualisiert

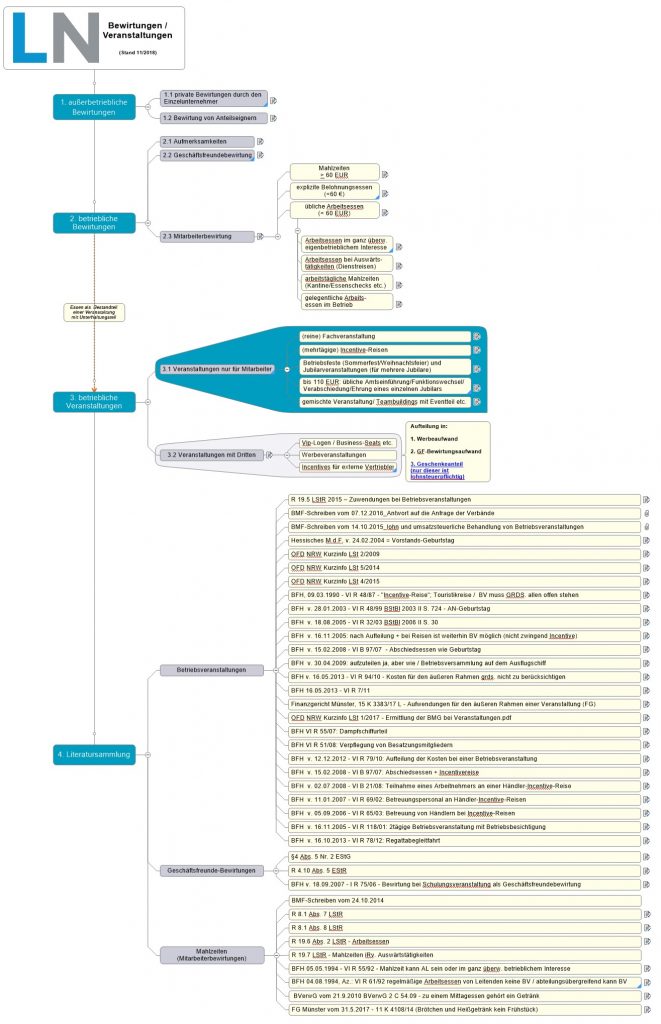

Die steuerliche Mindmap (taxmap) zum Thema Bewirtungen wurde aktualisiert. Ich habe versucht, die Unterscheidung zwischen den Bewirtungsarten besser hervorzuheben und u.a. einen Trennstrich dazwischen gebastelt. Der Aufbau ist wie folgt:

- private Bewirtungen (mit Freunden/Ehegatten/mit Gesellschaftern) sind in der ersten Zeile in rosa dargestellt,

- Aufmerksamkeiten (sind zwar streng genommen noch keine Bewirtungen, aber thematisch passt das hier), sind in der zweiten Zeile in orange dargestellt,

- Mitarbeiterbewirtungen (hier gibt es die größte Komplexität), sind in der dritten Zeile in grün dargestellt,

- Geschäftsfreundebewirtungen (der eigentlich unkritische Fall), sind in der untersten Zeile in blau dargestellt.

Ausführungen zum Betriebsausgabenabzug, Vorsteuerabzug etc. finden sich jetzt nicht mehr nur im Notiz-Text eines Zweiges, sondern auch als Piktogramm in der linken Spalte.

„Taxmap zum Thema Bewirtungen aktualisiert“ weiterlesenBürokratieabbau bei Bewirtungsaufwendungen (dringend erforderlich, einfach umzusetzen, warum passiert hier nichts?)

Essen muss jeder! Essen ist daher grds. immer privat und nicht die Aufgabe des Fiskus insoweit beim Steuerpflichtigen eine Entlastung durch Abzug der diesbezgl. Kosten vom steuerlichen Einkommen zuzulassen.

Wenn Bewirtung aber im betrieblichen Kontext und nicht im rein privaten Bereich erfolgt, dann lässt der Fiskus den Abzug (in unterschiedichem Umfang) aber doch zu. Die Frage ist, warum er für die Art und Weise des Abzugs eine Vielzahl von unterschiedlichen Sachverhalten differenziert? Das soll vermutlich der Steuergerechtigkeit dienen, faktisch ist diese Komplexität aber nicht zu vermitteln. Bewirtungsfragen sind daher Dauerbrenner in den Außenprüfungen und bei Schulungsveranstaltungen. Nirgendwo wäre ein Bürokratieabbau so nötig und – wie ich nachfolgend aufzeigen möchte – nirgendwo wäre er so einfach möglich. Das würde wirklich der Steuergerechtigkeit dienen, weil der Steuerbürger/der Unternehmer seinen steuerlichen Pflichten dann überhaupt erst nachkommen kann, ohne erst jede Büro-Assistenz zur/zum Steuerfachangestellten weiterzubilden.

Ich werde nachfolgend die – steuerlich zu unterscheidenden – Bewirtungssachverhalte beispielhaft auflisten. Im Beispiel gibt der Unternehmer jeweils 1.190 EUR (inkl. 19% Umsatzsteuer) für den jeweiligen Bewirtungssachverhalt aus. Sodann wird aufgelistet, welche Steuern darauf anfallen (z.B. §37b EStG) und welche steuerliche Entlastung (z.B. Vorsteuerabzug/Betriebsausgabenabzug) der Unternehmer erhält. D.h. unter jeden Sachverhalt steht, wieviel von den 1.190 EUR prozentual den Unternehmer final belastet haben – die Differenz zu 100% geht dann folglich zu Lasten des Fiskus und stellt den %-Teil dar, mit dem sich letztlich die Allgemeinheit an dieser Bewirtung beteiligt hat.

Danach stelle ich die Frage, ob die jeweilige steuerliche Belastung eine derartige Komplexität rechtfertigt oder ob man nicht mit einer gesetzlichen Vereinheitlichung das gleiche Ziel bei weniger Stress erreichen könnte. Für einen besseren Überblick liste ich aber zunächst einmal die 14 unterschiedlichen Bewirtungen auf, welche mir auf die Schnelle eingefallen sind. Falls ich einen Sachverhalt vergessen habe, bitte kurze Mail an mich, ich trage das dann nach.

„Bürokratieabbau bei Bewirtungsaufwendungen (dringend erforderlich, einfach umzusetzen, warum passiert hier nichts?)“ weiterlesen(neue?) Steuerlogik bei gemischten Veranstaltungen

Im Urteil des FG Münster v. 09.11.2017 – 13 K 3518/15 K (EFG 2018 S. 389 Nr. 5) ging es um die Versteuerung einer gemischten Veranstaltung – zu dem Urteil gibt es jetzt die zugehörige BFH-Entscheidung, welche das Urteil bestätigt und die Revision des Finanzamts zurückweist. Das BFH-Urteil ist leider noch nicht öffentlich zugänglich – soll uns hier aber erst einmal nicht stören, weil das FG-Urteil spannend genug ist.

Der Begriff „Gemischte Veranstaltung“ bedarf aber erst einmal einer Definition. Es werden nämlich verschiedene Sachverhalte in einen Topf geworfen, die meist nur teilweise etwas miteinander zu tun haben. D.h. „DIE“ gemischte Veranstaltung gibt es eigentlich nicht, sondern derer gibt es viele (wie nachfolgend aufgezeigt).

„(neue?) Steuerlogik bei gemischten Veranstaltungen“ weiterlesenSteuerpflichtige Belohnungsessen am Promille-Wert erkennen?

Für einen Finanzamtsprüfer ist die Welt klar strukturiert. Er bekommt von seinem Dienstherren maximal Wasser und Brot – d.h. wenn andere dann von ihrem Arbeitgeber mal Bier oder gar Wein bekommen, muss es sich um ein extraordinäres Incentive handeln.

„Steuerpflichtige Belohnungsessen am Promille-Wert erkennen?“ weiterlesen

Rückblick: Literatur rund um das Arbeitsverhältnis im März 2019

Die Deutsche Rentenversicherung hat Ihre durchaus lesenswerten Broschüren runderneuert, bzw. wie wir hier im Autoland ja sagen müssen …hat sie modelgepflegt („gemopft“):

- Auf den Punkt gebracht – Prüfungen von A bis Z

- Auf den Punkt gebracht – Beiträge

- Auf den Punkt gebracht – Meldungen

- Auf den Punkt gebracht – Versicherung

Auch der von mir sehr geschätzte Kollege Uwe Albert hat seine Merkblätter zu den Themen

- Mahlzeiten,

- Betriebsveranstaltungen,

- Reisekosten und

- PKW-Nutzung

auf den letzten Stand gebracht. Die Passwörter zu den Dateien erhält man, wenn man sich für den Infoletter anmeldet (oder durch ausprobieren).

Mindmap zum Thema Bewirtungen und Veranstaltungen

Um den fachlichen Content hier auf dieser Seite nicht zu kurz kommen zu lassen, möchte ich Ihnen hier eine Mindmap zum Thema Versteuerung von Bewirtungen und Veranstaltungen zur Verfügung stellen.

Die jeweiligen Informationen/Ausführungen erhalten Sie innerhalb der Mindmap, wenn Sie rechts das viereckige Notizblock-Symbol im jeweiligen Task/Knoten anklicken (dann erscheint rechts ein Textfeld).

⇨ Hier der Link zu der Mindmap, oder einfach oben über die Menüzeile.

Bewirtung versus Aufmerksamkeit

Das Finanzgericht Köln hatte in einem Fall über Bewirtungen zu entscheiden und dort den Begriff der Aufmerksamkeiten auch nochmal zusammengefasst. Der Fall eignet sich nochmal zum Nachlesen, da derartiges ständiges Streitthema mit dem Lohnsteuerprüfer ist:

Tz. 43: FG prüft, ob es eine außerbetriebliche Bewirtung ist oder eine betriebliche („Betriebsausgaben“).

Tz. 48/49: FG prüft, ob Aufmerksamkeiten vorliegen („übliche Gesten der Höflichkeit wie Kaffee, Tee oder Gebäck“. KEINE Aufmerksamkeiten für das FG sind „belegte Brötchen/Schnittchen, Suppen, Häppchen, Brötchen mit Siedewurst, kleine Kartoffel- oder Nudelgerichte, … Kuchen, Torten … Kartoffelsalat mit Würstchen“).

Tz. 49 S. 1: FG prüft ganz überwiegend eigenbetriebliches Interesse (betriebsnotwendige Funktion)

Tz. 51: FG prüft, ob eine Geschäftsfreundebewirtung vorliegt („Eine „geschäftliche Veranlassung“ fehlt hingegen, wenn ein Unternehmen seine eigenen Arbeitnehmer bewirtet.“)