Eltern mussten im letzten Jahr nicht nur aus dem Homeoffice arbeiten, sondern von dort zusätzlich das Homeschooling ihrer Kinder übernehmen. Und weil die kleinen Racker ihre Freunde nicht besuchen konnten, musste man sich zudem noch ein Unterhaltungsprogramm für sie ausdenken. Ich mein klar: Kindergeld, Baukindergeld, Kinderzulage beim Riestern – das war alles okay. Aber Kinder in real life – zu Hause – so richtig in your face! So war das sicherlich nicht geplant. Aber halt: bevor die kleinen Terroristen jetzt „zufällig“ an einem Autobahnrastplatz vergessen werden, vielleicht können die nochmal nützlich sein – jedenfalls wenn demnächst die Zahlung einer Abfindung ansteht. Die Kombination „Abfindung Kinder Fünftelung“ ist aber nicht gerade trivial, aber die Kleinen helfen beim Steuern sparen bei Abfindung.

Kinder in der Einkommensteuererklärung

In der Einkommensteuererklärung wird für kindergeldberechtigte Kinder ein Kinderfreibetrag (2.730 €) und ein Betreuungsfreibetrag (1.464 €) abgezogen (§32 Abs. 6 EStG). Bei Verheirateten verdoppeln sich diese Beträge. Die Beträge sind – anders als beim Kindergeld – zudem für alle Kinder gleich hoch.

Zum Abzug der Freibeträge kommt es aber nur dann, wenn die Steuererstattung durch diesen Abzug höher ist als der Anspruch auf Kindergeld (sog. Günstigerprüfung §31 EStG). Und natürlich wird bei positiver Günstigerprüfung der Kindergeldanspruch bei der Steuerfestsetzung wieder auf die Steuerentlastung angerechnet (d.h. auf die Steuer drauf geschlagen), sonst käme es ja zu einer Doppelberücksichtigung.

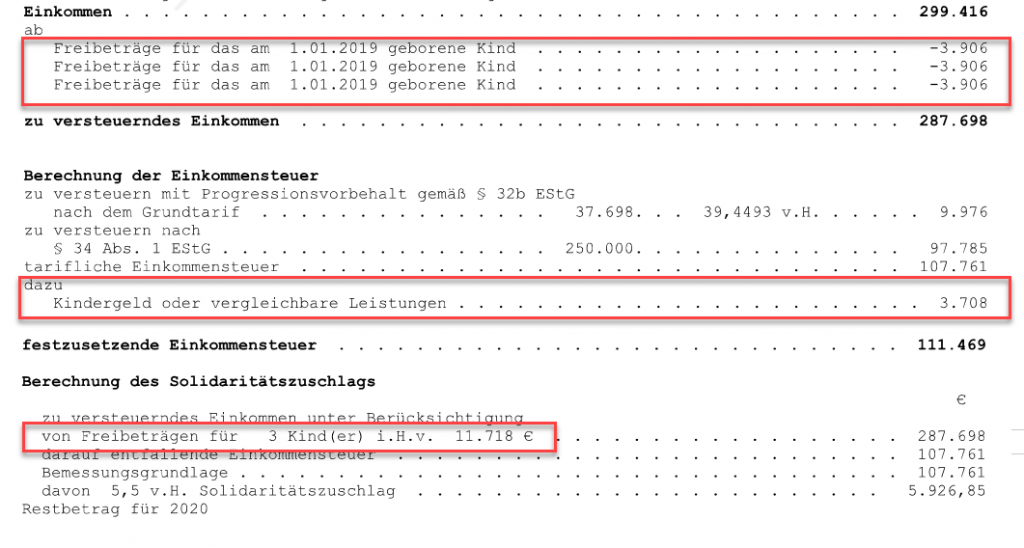

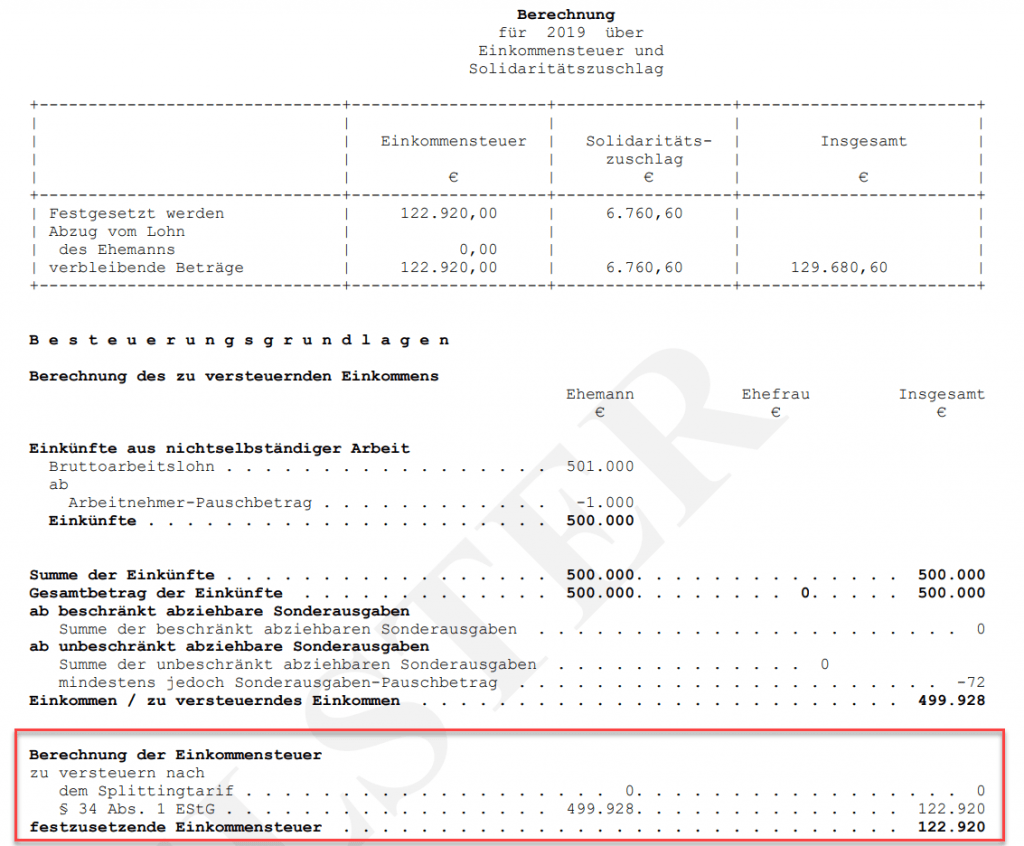

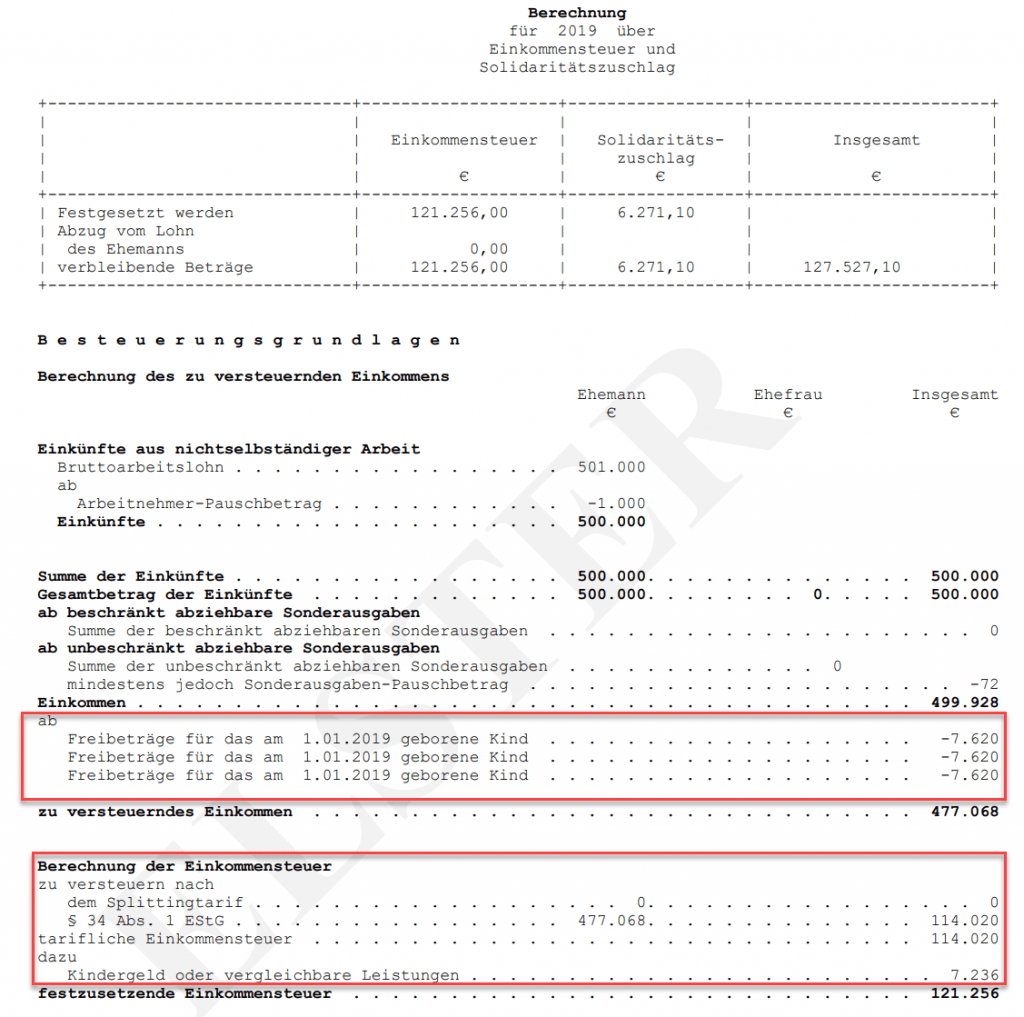

In der Steuererklärung sieht das (für drei Kinder) dann ungefähr so aus:

Die Kinder werden komplizierter

„Ein deutscher Finanzminister“ wäre aber kein „deutscher Finanzminister“, wenn er sich mit diesem Grad an Komplexität zufriedengeben würde. Also keine Sorge, es wird noch komplizierter.

Zum einen mindert nicht das tatsächlich gezahlte Kindergeld den Freibetrag, sondern lediglich der (abstrakte) Anspruch. Im Rahmen der Einzelveranlagung ist dies dann der Anspruch auf hälftiges Kindergeld. Wer das Kindergeld tatsächlich ausgezahlt bekommen hat, spielt keine Rolle. Außerdem wird das Kindergeld regelmäßig unterjährig geändert und für das dritte Kind gibt es mehr als für die ersten beiden.

Richtig kompliziert wird es aber, weil ich – beginnend mit dem ältesten Kind – für jedes Kind einzeln eine Günstigerprüfung machen muss. So kann es je nach Einkommenssituation passieren, dass sich das erste Kind auswirkt und die restlichen Kinder aber nicht auswirken. Es kann aber auch passieren, dass sich das erste Kind nicht auswirkt, dafür aber die Restlichen.

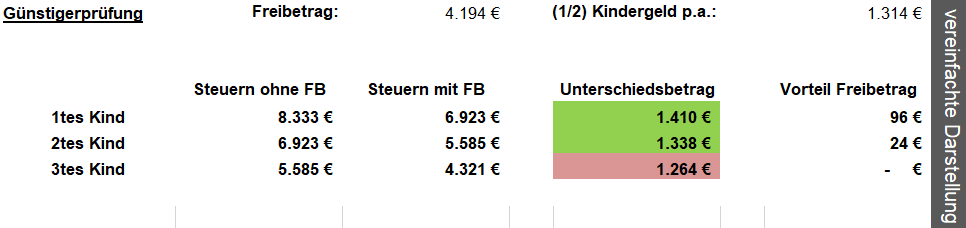

Bei einem zu versteuernden Einkommen von 50.000 EUR und drei Kindern sieht die Steuerliche Günstigerprüfung für 2021 in der Einzelveranlagung dann ungefähr so aus:

Bei den ersten beiden Kindern hier im Beispiel ist der Unterschiedsbetrag zwischen den Steuern mit und ohne Freibeträge noch größer, als der anteilige Kindergeldanspruch. Beim dritten Kind ist das nicht mehr der Fall – die Günstigerprüfung ist negativ und mangels Auswirkung im Steuerbescheid muss das „böse“ dritte Kind heute ohne Abendbrot ins Bett.

Abfindung, Kinder und Fünftelung

Keine Sorge: Nachfolgend geht es weder um Fünflinge noch um den Zaubertrick mit der zersägten Jungfrau. Während die Kinder in der Steuererklärung sonst keinen Hund hinterm Ofen hervorlocken, weil das Kindergeld i.d.R. günstiger ist, machen sich die Plagen im Abfindungsjahr endlich bezahlt. Dann weiß man wieder, warum man sich das all die Jahre angetan hat.

Aber wie funktioniert das?

Einfaches Beispiel: Mal unterstellt man hat im Abfindungsjahr durch weitere Einkünfte (z.B. eine nachlaufende Bonuszahlung) noch ein zu versteuerndes Einkommen (vor Abfindung) i.H.v. 10.000 EUR. Die 10.000 EUR liegen knapp oberhalb des steuerfrei gestellten Existenzminimus (2021 = 9.744 EUR). Damit steht das Existenzminimum der Fünftelungsregelung (§34 Abs. 1 EStG) aber grds. nicht zur Verfügung. Nun macht das Kind durch den Freibetrag das Existenzminimum insoweit für die Abfindung frei und bewirkt, dass die Steuer für diesen Teil der Abfindung Null (bzw. 5 x Null).

Rein rechnerisch stimmt das nicht so ganz. Aber die steuerliche Auswirkung für ein Kind im Abfindungsjahr, wenn es weitere Einkünfte neutralisiert, kann in der Einzelveranlagung schon mal 4.900 EUR ausmachen, während in einem normalen Jahr – selbst bei hohem Einkommen – die Entlastung durch das Kind ehr im Bereich von ca. 490 EUR liegt.

Ohne weiteres Einkommen bringt das Kind auch im Abfindungsjahr nicht mehr Steuerentlastung als in jedem normalen Jahr. Die Günstigerprüfung bzw. die Berechnung der steuerlichen Entlastung erfolgt dann einfach mit einem Fünftel der Abfindung, was im optimalen Fall (d.h. bei sehr hoher Abfindung) wieder zu den ca. 490 EUR Entlastung führt.

Geht es aber darum positive weitere Einkünfte (oder Progressionseinkünfte – z.B. ALG I) zu neutralisieren, dann kann Junior der Game-Changer sein.

Kinder und Fünftelung in der Zusammenveranlagung

Wie gesagt – in der Zusammenveranlagung verdoppeln sich diese Beträge und dann macht die Sache so richtig Spaß. Schauen wir uns das in einem konkreten Beispielsfall einmal an.

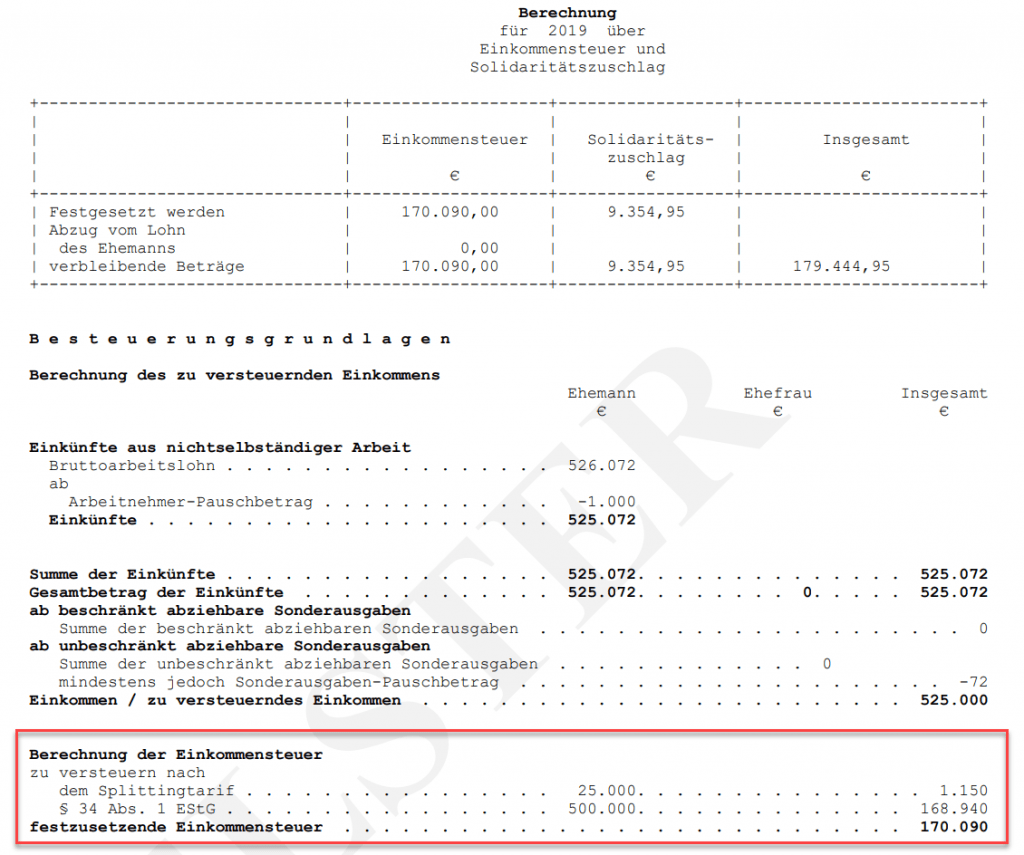

Beispiel – Grundfall:

Die Abfindung beträgt 500.000 EUR. Das zu versteuernde Einkommen in der Zusammenveranlagung liegt bei 25.000 EUR. Im Grundfall sind keine Kinder da. Mittels Elster-Berechnung erhält man für 2019 eine Einkommensteuer von 170.090 EUR.

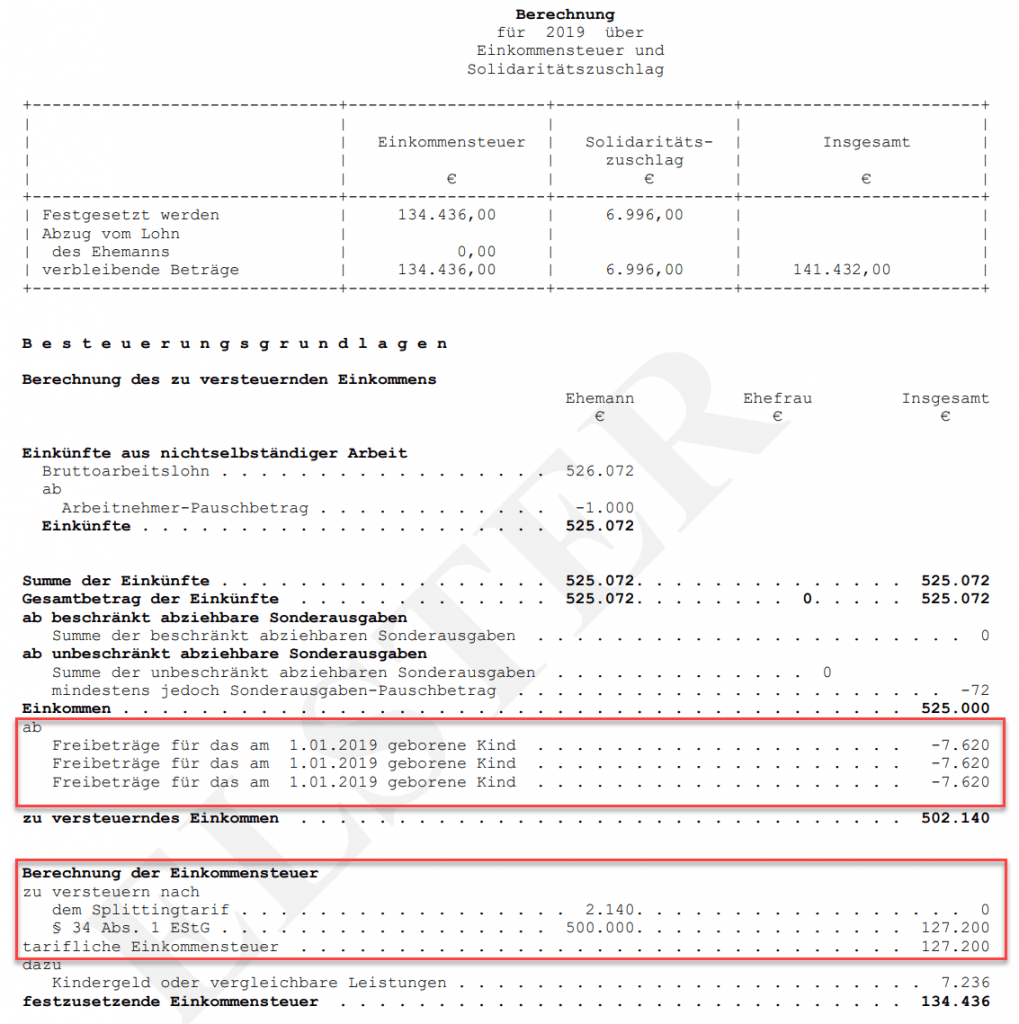

Beispiel – Abwandlung:

Beispiel wie oben, d.h. 500.000 EUR Abfindung bei 25.000 EUR zu versteuerndem Einkommen in der Zusammenveranlagung. Einziger Unterschied, diesmal sind drei Kinder hinterlegt, bei denen die Günstigerprüfung durchgeführt wird. Die Einkommensteuer beträgt nunmehr 134.436 EUR und damit 35.654 EUR weniger als zuvor. Mit Soli sind es für die 3 Kinder fast 40.000 EUR Unterschied.

Achtung – wichtig – auf die Höhe der Einkünfte kommt es an

Wenn der Leser/die Leserin dieses Blogs jetzt an den letztjährigen Heute-Show Bericht zum Corona-Kinderbonus denkt (siehe Foto) und lüstern Richtung Ehegatte linst, damit mehr Netto von der Abfindung übrigbleibt, dann sollte er/sie sich fragen:

a) Hab ich das wirklich zu Ende gedacht?

b) Hab ich den Text oben aufmerksam genug gelesen?

Wie gesagt, das Ganze funktioniert nur, wenn man damit (zu versteuerndes) Einkommen im Bereich um das Existenzminimum neutralisieren kann. Ist das Einkommen vor Abfindung aber Null, dann funktioniert das nicht (jedenfalls nicht in diesem Ausmaß). Hierzu noch der nachfolgende Berechnungsbeweis.

Beispiel – 2te Abwandlung:

Das zu versteuernde Einkommen ist Null / die Abfindung beträgt wieder 500.000 EUR.

Beispiel – 3te Abwandlung:

Das zu versteuernde Einkommen ist Null / die Abfindung beträgt wieder 500.000 EUR – dieses mal sind wieder drei Kinder in der Zusammenveranlagung enthalten. Der Unterschied beträgt dieses mal nur 1.664 EUR – wohlgemerkt für alle drei Kinder.

Kinder in Kombination mit anderen Maßnahmen

Die zuvor getätigten Erläuterungen haben aber auch noch eine weitere Auswirkung. Kombiniert man Kinder mit weiteren Maßnahmen zur Steuerreduktion bei Abfindungen (also z.B. Rentenausgleichszahlungen, Vorauszahlung von Krankenversicherungsbeiträgen, Bildung eines IAB für die geplante Solaranlage) dann wirken sich die Kinder mal mehr und mal weniger aus. Je nachdem, welches Einkommensniveau man mit den Maßnahmen erreicht.

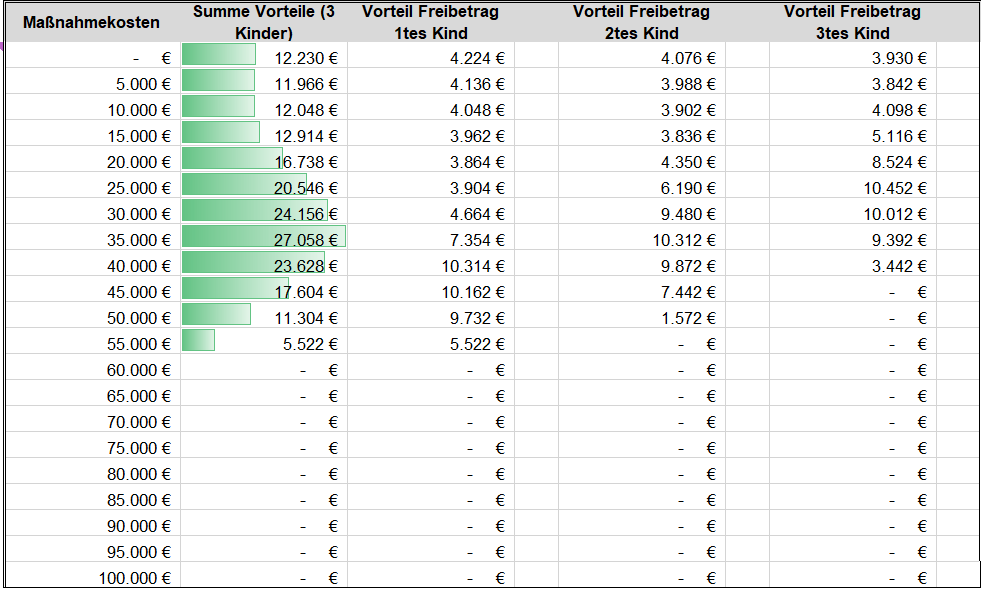

D.h. man kann für jede Abfindungshöhe und Einkommenssituation (differenziert zwischen Einzel- und Zusammenveranlagung), in Verbindung mit der Anzahl der Kinder einen Maßnahmen-Peak ausrechnen, bei dem sich die Kinderfreibeträge maximal auswirken. Hierzu nachfolgendes Beispiel.

Neues Beispiel:

Die Abfindung beträgt dieses mal 250.000 EUR. Daneben gibt es noch Einkünfte (zu versteuerndes Einkommen) in Höhe von 60.000 EUR. Drei Kinder sind vorhanden. Je nachdem, welcher der Ehegatten die 60.000 EUR Einkünfte erzielt, wird die Zusammen- oder die Einzelveranlagung günstiger sein. In der Zusammenveranlagung sieht die Ermittlung des Maßnahmen-Peaks ungefähr wie im nachfolgenden Screenshot dargestellt aus. D.h. bei 35.000 EUR Maßnahmekosten würden die Kinderfreibeträge optimal wirken und die Maßnahmekosten mit einer zusätzlichen Ersparnis von ca. 27.000 EUR flankieren.

Was macht man nun mit dieser Erkenntnis im Einzelfall?

Nun – ehrlich gesagt – relativ wenig. Es kann trotzdem günstiger sein, mehr Geld für Steuerreduktionsmaßnahmen auszugeben, weil diese Maßnahmen sich steuerlich immer noch besser amortisieren und zu einer niedrigeren Gesamtsteuer führen. Da man aber bei der Gestaltung der steuerlichen Abfindungssituation auch immer schauen sollte, ob das Geld im Vor- oder im Folgejahr nicht besser investiert ist (d.h. zu einer höheren Steuerersparnis führt), ist es sinnvoll ein Auge auch auf diesen Maßnahmen-Peak und dessen Auswirkung auf die Günstigerprüfung zu haben. Die Kenntnis des konkreten Maßnahmen-Peaks erklärt auch, warum Maßnahmen sich mal mehr und mal weniger auswirken – je nachdem welchen Einfluss sie auf die Günstigerprüfung haben. Kurz: Es hilft die Zahlen zu verstehen.

Fazit

Und wieder muss man sagen: „Es ist kompliziert.“ Egal ob Kirchensteuer (Teil 8), negative Einkünfte (Teil 9) oder Progressionseinkünfte/ALG I (Teil 10) – Internetrechner zur Steuerberechnung bei Abfindungen werden der Komplexität dieses Themas nicht gerecht. Wenn man versucht mit Hilfe eines Steuerprogramms alle Auswirkungen im Blick zu behalten, dann wird man schnell eine dreistellige Anzahl von Steuerberechnungen erstellt haben. Bis dahin ist die Abfindung längst ausgezahlt.

Wer sich für seinen eigenen Fall nicht zutraut, die wichtigen Zahlen selbst zu ermitteln, der nimmt ein paar Euro in die Hand und geht am besten zu einem Spezialisten für steuerliche Abfindungsberatung.

Übersicht aller Beiträge aus der Reihe „Steuern sparen bei Abfindung“

- Teil 1 – Allgemeine Grundlagen

- Teil 2 – taxmap (mindmap) zu diesem Thema

- Teil 3 – Überblick über die Gestaltungsmöglichkeiten

- Teil 4 – Prüfungsschema Fünftelungsregelung

- Teil 1 – Allgemeine Grundlagen

- Teil 2 – taxmap (mindmap) zu diesem Thema

- Teil 3 – Überblick über die Gestaltungsmöglichkeiten

- Teil 4 – Prüfungsschema Fünftelungsregelung

- Teil 5 – Optimierung durch Steuerung des Zuflusszeitpunktes

- TTeil 5 – Optimierung durch Steuerung des Zuflusszeitpunktes

- Teil 6 – Steuern sparen mit Immobilien

- Teil 7 – Steuern sparen mit gewerblichen bzw. selbständigen Einkünften

- Teil 8 – Kirchensteuer oftmals steuerlich vorteilhaft

- Teil 9 – Tarifformel / negative Einkünfte / Progressionseinkünfte

- Teil 10 – Progressionseinkünfte (Arbeitslosengeld) teilweise vorteilhaft

- Teil 11 – Kinderfreibeträge

- Teil 12 – Gehaltsabrechnung, Steuererklärung und Steuerbescheid!

- Teil 13 – Steuerberater: Problem oder Lösung?

- Teil 14 – Arbeit im Ausland