Essen muss jeder! Essen ist daher grds. immer privat und nicht die Aufgabe des Fiskus insoweit beim Steuerpflichtigen eine Entlastung durch Abzug der diesbezgl. Kosten vom steuerlichen Einkommen zuzulassen.

Wenn Bewirtung aber im betrieblichen Kontext und nicht im rein privaten Bereich erfolgt, dann lässt der Fiskus den Abzug (in unterschiedichem Umfang) aber doch zu. Die Frage ist, warum er für die Art und Weise des Abzugs eine Vielzahl von unterschiedlichen Sachverhalten differenziert? Das soll vermutlich der Steuergerechtigkeit dienen, faktisch ist diese Komplexität aber nicht zu vermitteln. Bewirtungsfragen sind daher Dauerbrenner in den Außenprüfungen und bei Schulungsveranstaltungen. Nirgendwo wäre ein Bürokratieabbau so nötig und – wie ich nachfolgend aufzeigen möchte – nirgendwo wäre er so einfach möglich. Das würde wirklich der Steuergerechtigkeit dienen, weil der Steuerbürger/der Unternehmer seinen steuerlichen Pflichten dann überhaupt erst nachkommen kann, ohne erst jede Büro-Assistenz zur/zum Steuerfachangestellten weiterzubilden.

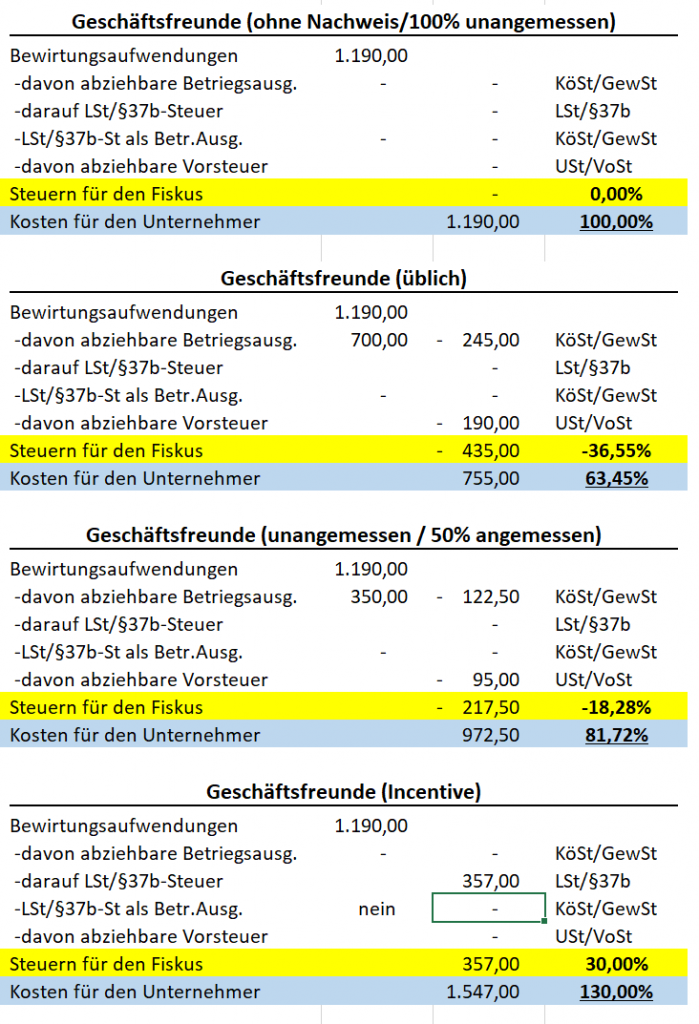

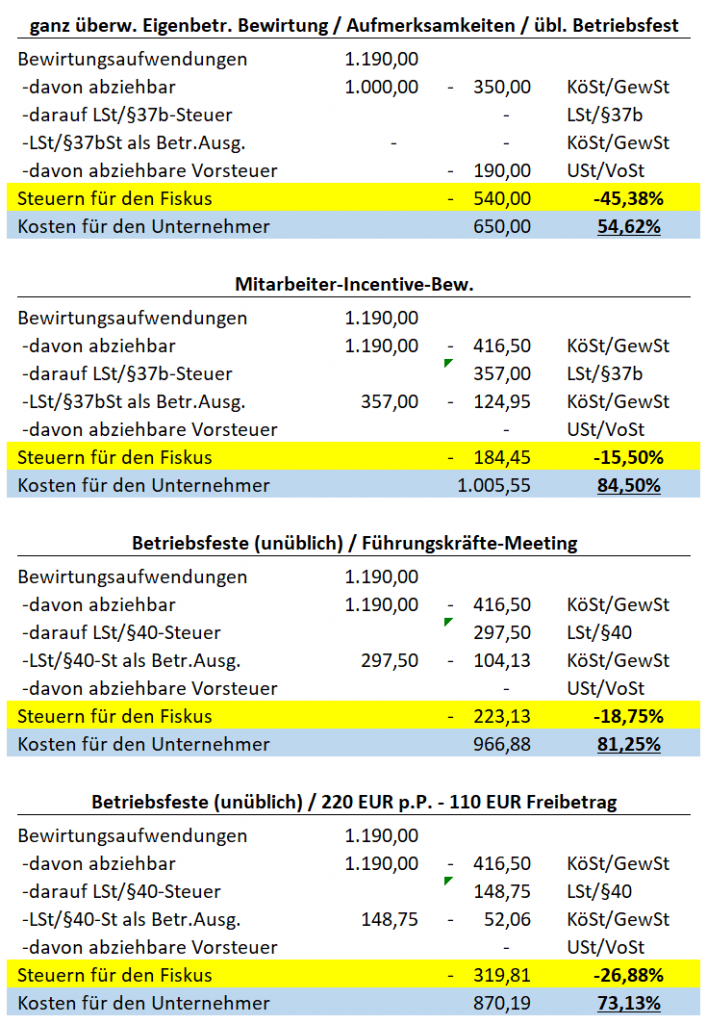

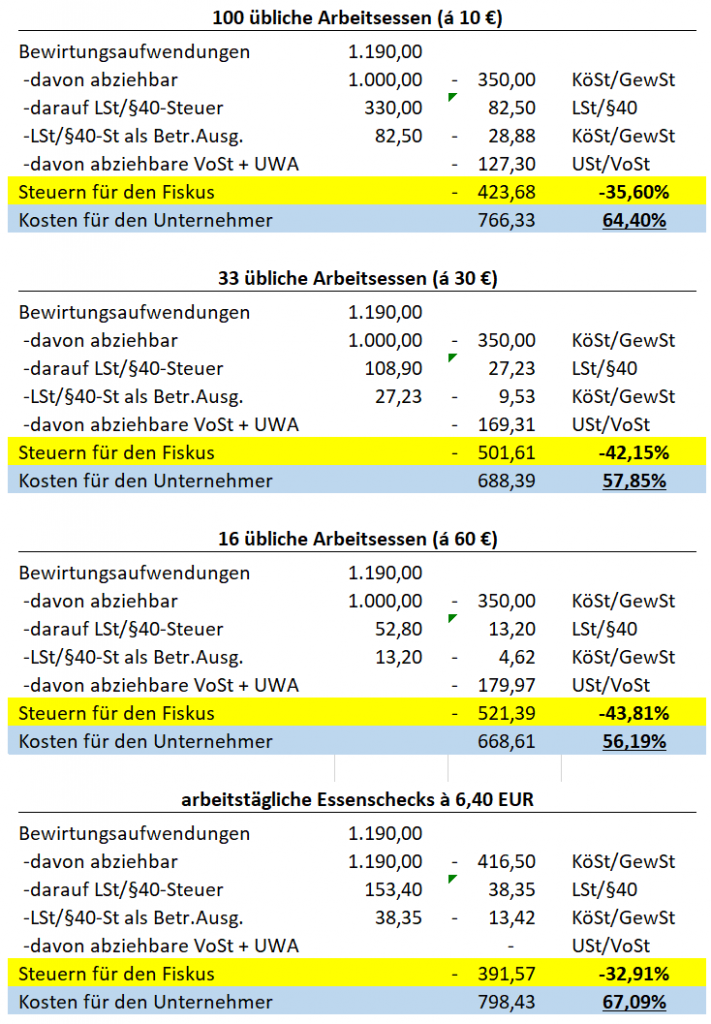

Ich werde nachfolgend die – steuerlich zu unterscheidenden – Bewirtungssachverhalte beispielhaft auflisten. Im Beispiel gibt der Unternehmer jeweils 1.190 EUR (inkl. 19% Umsatzsteuer) für den jeweiligen Bewirtungssachverhalt aus. Sodann wird aufgelistet, welche Steuern darauf anfallen (z.B. §37b EStG) und welche steuerliche Entlastung (z.B. Vorsteuerabzug/Betriebsausgabenabzug) der Unternehmer erhält. D.h. unter jeden Sachverhalt steht, wieviel von den 1.190 EUR prozentual den Unternehmer final belastet haben – die Differenz zu 100% geht dann folglich zu Lasten des Fiskus und stellt den %-Teil dar, mit dem sich letztlich die Allgemeinheit an dieser Bewirtung beteiligt hat.

Danach stelle ich die Frage, ob die jeweilige steuerliche Belastung eine derartige Komplexität rechtfertigt oder ob man nicht mit einer gesetzlichen Vereinheitlichung das gleiche Ziel bei weniger Stress erreichen könnte. Für einen besseren Überblick liste ich aber zunächst einmal die 14 unterschiedlichen Bewirtungen auf, welche mir auf die Schnelle eingefallen sind. Falls ich einen Sachverhalt vergessen habe, bitte kurze Mail an mich, ich trage das dann nach.

I) Aufmerksamkeiten

(hier nur der Vollständigkeit halber aufgeführt / dies sind ja gerade noch keine Bewirtungen)

II) Geschäftsfreundebewirtungen

- die übliche Geschäftsfreundebewirtung

- die unangemessene Geschäftsfreundebewirtung (50% angemessen)

- die Incentive-Bewirtung (z.B. bei externem Vertriebsincentive)

- die Bewirtung ohne Nachweis (z.B. fehlende Teilnehmerliste / Bewirtungsbeleg enthält die bewirtende Person nicht)

III) Mitarbeiter-Bewirtungen

- die ganz überwiegend eigenbetriebliche Bewirtung

(vgl. BFH VI R 51/08 oder FG Hamburg VI 226/99) - Mitarbeiter-Incentive-Bewirtung

- übliche Arbeitsessen (mit dem Sachbezugswert zu bewerten)

a) 100 Arbeitsessen à 10 EUR

b) 33 Arbeitsessen á 30 EUR

c) 16 Arbeitsessen á 60 EUR - (arbeitstägliche) Essens-Schecks für Mitarbeiter

- Betriebsfeste

a) übliches Betriebsfest (1te – 2te Veranstaltung bis max. 110 EUR)

e) unübliches Betriebsfest (3te und weitere Veranstaltung)

f) unübliches Betriebsfest mit Freibetrag-Überschreitung

(1te-2te Veranstaltung á 220 EUR p.P.)

g) Führungskräfte-Betriebsfest

IV) Werbungskosten-Sachverhalte

- Verpflegungsmehraufwendungen auf Dienstreise

a) innerhalb der ersten 3 Monate

b) nach Ablauf der ersten 3 Monate

Berechnungen für die Geschäftsfreundebewirtungen:

Was sehen wir nachfolgend: In der mittleren Spalte sind die Gesamtkosten und darunter der als Betriebsausgabe abziehbare Teil. Die Spalte rechts daneben zeigt, ob der Fiskus insoweit

a) Steuern einnimmt (z.B. §37b-Steuern) oder ob er

b) Steuern herausgibt (z.B. Vorsteuer oder KöSt/GewSt für den als Betriebsausgaben abziehbaren Teil).

Einstieg ist hier die Geschäftsfreundebewirtung, bei der dem Unternehmer die Nachweise (z.B. Teilnehmerliste) fehlen. Für eine solche Bewirtung kann der Unternehmer keine Vorsteuern ziehen. Außerdem wird der Betriebsausgabenabzug für die KöSt/GewSt. komplett neutralisiert. D.h. der Bewirtungsaufwand iHv. 1.190 EUR verbleibt zu 100% beim Unternehmer, der Fiskus beteiligt sich daran nicht.

Was auffällt ist, dass der Fiskus sich an üblichen Geschäftsfreundebewirtungen mit fast 40% (hier 36,55% – aber hinzu kommen ja noch Annexsteuern) beteiligt.

Sieht man sich insbesondere die Belastung bei der Incentive-Bewirtung an, dann wird schnell klar, warum die steuerlichen Prüfungsdienste jede noch so kleine Party-Bewirtung in diese Schublade werfen, wie eine Bewirtung auf einem Kreuzfahrtschiff, wenn ich die Kreuzfahrt an meine externen Vertriebspartner verschenke. Nur sind das eben zwei völlig unterschiedliche Sachverhalte. Hier langt der Fiskus richtig zu.

Berechnung für die Mitarbeiterbewirtungen:

Die Darstellung bleibt gleich wie bei den Geschäftsfreundbewirtungen, allerdings haben wir insoweit keine Problem mit dem Betriebsausgabenabzug, da der Personalaufwand (ggf. Sachlohn) immer auch 100% Betriebsausgabe sein muss. Hier wird der ganze Unsinn der unabgestimmten Differenzierung deutlich:

a) Wenn z.B. bei der Incentive-Bewirtung für Mitarbeiter kein Vorsteuerabzug gezogen wird, dann steigt insoweit aber mein Betriebsausgabenabzug, um die nicht abziehbaren Vorsteuern und ich werde insoweit mit zusätzlicher KöSt/GewSt-Ersparnis belohnt.

b) Fällt auf einmal Lohnsteuer an, dann ist diese (pauschale) Lohnsteuer beim Unternehmer wiederum Betriebsausgabe und er wird anteilig wiederum mit zusätzlicher KöSt/GewSt-Ersparnis belohnt.

Dieses ganze hin- und her / linke Tasche – rechte Tasche, macht überhaupt keinen Sinn, außer für Seminar- und Fachbuchanbieter, die diesen Quatsch den Leuten verklickern können.

Bei der überwiegend eigenbetrieblichen Bewirtung, bei den Aufmerksamkeiten und bei den üblichen Betriebsfesten gibt der Fiskus fast die Hälfte der Kosten an den Unternehmer wieder dazu (über VoSt + Ertragssteuerentlastung). Bei den anderen Sachverhalten sind es zwischen 16% bis 30% (inkl. Annexsteuern), die der Fiskus dazu tut. Damit liegen wir aber ganz in der Nähe von dem, was der Fiskus bei einer normalen Geschäftsfreundebewirtungen an den Unternehmer wieder auskehrt.

Schauen wir uns (nachfolgend) noch die üblichen Arbeitsessen an, die mit dem Sachbezugswert bewertet werden und die mit 25% pauschal versteuert werden können. Um es vorweg zu nehmen: Auch hier ein ähnliches Ergebnis. Unterm Strich beteiligt sich der Fiskus an diesen Sachverhalten mit fiskalen Rückerstattungen i.H.v. ca. 33% – 44%. Das ist exakt in dem Bereich der normalen Geschäftsfreundebewirtungen. Der Unternehmer muss aber noch die Verwaltungskosten dagegen rechnen, die diese Sachverhalte mit sich bringen.

Die durchschnittliche Beteiligung des Fiskus, über alle acht oben gezeigten Arbeitnehmersachverhalte beträgt übrigens 32,62% und ist damit aus Unternehmersicht sogar schlechter als die 36,55%, die der Fiskus bei der Geschäftfreundebewirtung dazu tut.

Die Werbungskosten/Reisekosten-Sachverhalte verkneife ich mir hier, weil sie – zumindest in den ersten drei Monaten -im Bereich der Aufmerksamkeiten (also ca. 45% Beteiligung des Fiksus) liegen.

Fazit:

Wie schon Herbert Grönemeyer gesungen hat: „WAS SOLL DAS?“ Ich jedenfalls verstehe dieses unsägliche Klein-Klein nicht. Niemand hat etwas davon, wenn durch unnötige Komplexität die Unternehmer/Arbeitgeber in Außenprüfungen mit Nachforderungen bombardiert werden und sie zudem unter Androhung von Strafverfahren für die Folgeprüfungen kriminalisiert werden.

Wenn man sich die ein oder andere OFD-Verfügung anschaut oder wenn man sich anschaut, mit welchen Sachverhalten der Fiskus vor das Finanzgericht zieht, dann merkt man schnell, der Fiskus versteht es selber nicht mehr.

Was spricht dagegen, alle Bewirtungen (AUSNAHMSLOS) in den §4 Abs. 5 Nr. 2 EStG mit aufzunehmen und jeweils 30% außerbilanziell hinzuzurechnen?

Alles ließe sich über die Buchhaltung abwickeln und die intensive Abstimmung zwischen Fachbereich, Buchhaltung und Gehaltsabrechnung könnte entfallen. Bei gemeinnützigen Gesellschaften würde der Fiskus zwar mangels KöSt/GewSt leer ausgehen, aber der Fiskus könnte statt der außerbilanziellen Hinzurechnung diese Sachverhalte ja auch zu einem Zwangs-§37b EStG machen und insoweit von allen Unternehmern den gleichen Betrag als pauschale Lohnsteuer eintreiben. Das wäre wirklich steuergerecht.