Ruhig ist es geworden in diesem Blog. In den letzten beiden Monaten musste ich das Literaturstudium etwas schleifen lassen, weil viele andere Aufgaben angefallen waren. Ich hätte gerne früher berichtet, was es in NWB, Der Betrieb, Lohn und Gehalt direkt und digital, Betrieb und Personal, sowie in der DStR wieder an spannenden Beiträgen zum Lohnsteuerrecht gegeben hat. Seisdrum …. besser spät, als nie.

„Rückblick: Lohnsteuer-Literatur im September und Oktober 2020“ weiterlesenSteuern sparen bei Abfindung – Teil 7 – gewerbliche Einkünfte / selbständige Tätigkeit

Es ist etwas ruhiger geworden, auf diesem Blog. So ist das manchmal, wenn man glaubt fünf Jobs gleichzeitig machen zu können. Gleichwohl möchte ich mich heute wieder meinem Lieblingsthema widmen. Steuern sparen bei Abfindung.

Thema dieses Mal sind gewerbliche / selbständige Einkünfte, z.B. weil der freigestellte Arbeitnehmer nach 30 Jahren in einer Konzernstruktur jetzt endlich mal sein eigener Chef sein will – wer kann ihm dies verdenken.

Ja, wer wohl? Das Finanzamt natürlich, wie ein Blick auf das Thüringer FG Urteil vom 01.12.2009 3 K 965/08 (Urteil leider m.W. nirgendwo kostenlos im Volltext einsehbar, nachfolgend aber der Link zum Folgeurteil) zeigt. Durch die neue Selbständigkeit verdiente der Abfindungsempfänger im Jahr der Abfindung (unter Außerachtlassung der Abfindung) erst einmal weniger, als in einem normalen Jahr als Arbeitnehmer. Das Finanzamt meinte „dann sei ja auch kein Progressionsschaden eingetreten und man müsse nicht mehr Fünfteln“. Sowohl das Finanzgerecht und scheinbar später auch der BFH sahen das aber komplett anders.

Die Gewerblichkeit/Selbständigkeit bleibt daher eine geniale Möglichkeit im Abfindungsjahr richtig steuern zu sparen. Gerade bei (Einzel-)Unternehmen mit großen Wareneinsatz wird das unternehmerische Risiko hier teilweise komplett vom Fiskus übernommen, da die Waren durch die Steuererstattung gegenfinanziert (oder gar überkompensiert) werden. So macht der Weg in die Selbständigkeit Spass.

„Steuern sparen bei Abfindung – Teil 7 – gewerbliche Einkünfte / selbständige Tätigkeit“ weiterlesenSteuern sparen bei Abfindung – Teil 6 – Steuern sparen mit Immobilien

Der nachfolgende Beitrage in der Blogreihe zur Steuern sparen bei Abfindung soll sich damit beschäftigen, wie man mit Hilfe von Immobilien Steuern auf eine Abfindung einsparen kann.

Nochmal einmal zum Hintergrund: Die Abfindung kommt zum regulären Einkommen hinzu und (auch unter Anwendung der Fünftelregelung) durch die Progression steigt der Steuersatz auf das Einkommen (insbes. auf die Abfindung). Das Ziel muss es also sein, das reguläre (restliche) zu versteuernde Einkommen so niedrig wie möglich zu gestalten, um das Maximale aus der Fünftelungsregelung herauszuholen.

Die nachfolgend beschriebenen Maßnahmen wirken sich i.d.R. steuerlich am besten aus, wenn man sie mit weiteren (in der Blogreihe beschriebenen) Maßnahmen kombiniert.

…

„Steuern sparen bei Abfindung – Teil 6 – Steuern sparen mit Immobilien“ weiterlesenSteuern sparen bei Abfindung – Teil 5 – Steuerung des Zuflusszeitpunktes

In Teil 3 der Blogreihe zur Steueroptimierung bei Abfindungen hatte ich bereits eine Reihe von Optimierungsmöglichkeiten aufgeführt. Diese Liste soll nachfolgend um weitere Steuersparmodelle ergänzt werden, mit denen es möglich ist, die Steuerabzüge bei einer Abfindung teilweise spektakulär zu reduzieren.

Eine Aufstellung über alle Blogbeiträge aus dieser Reihe findet sich am Ende des Beitrags.

„Steuern sparen bei Abfindung – Teil 5 – Steuerung des Zuflusszeitpunktes“ weiterlesenSteuern sparen bei Abfindung – Teil 4 – Prüfungsschema Fünftelung / Fünftelregelung

Ich höre leider immer wieder, das in manchen Entgeltabrechnungsstellen Abfindungen/Entschädigungen „generell nicht gefünfelt werden“. Die Aussage erstaunt, denn der Arbeitnehmer hat einen Anspruch auf eine korrekte Gehaltsabrechnung. Bei Vorliegen der Voraussetzungen der ermäßigten Besteuerung (Fünftelregelung) ist die Fünftelungsmethode daher auch schon zwingend im Lohnsteuerabzugsverfahren durch den Arbeitgeber zu berücksichtigen. Im diesem Teil der Reihe zur Steueroptimierung bei Abfindungen möchte ich erklären, wann die Voraussetzungen dafür gegeben sind.

„Die Lohnsteuer ist bei einem sonstigen Bezug im Sinne des § 34 Absatz 1 und 2 Nummer 2 und 4 in der Weise zu ermäßigen, dass der sonstige Bezug bei der Anwendung des Satzes 5 mit einem Fünftel anzusetzen und der Unterschiedsbetrag im Sinne des Satzes 8 zu verfünffachen ist; § 34 Absatz 1 Satz 3 ist sinngemäß anzuwenden.“

§39b Abs. 3 S. 9 EStG

Die Formulierung „ist“ (im Gegensatz zu einer „kann“-Regelung) macht deutlich, dass der Arbeitgeber hier keine Wahl hat. Im Übrigen erfolgt nur bei Anwendung der Fünftelung ein korrekter Ausweis auf der elektronischen Lohnsteuerbescheinigung (ELSTAM / Zeile 10). Bei Unterlassen der Fünftelung geht die (ungefünftelte) Abfindung/Entschädigung in der Lohnsteuerbescheinigung im regulären Bruttolohn (Zeile 3) unter.

…

„Steuern sparen bei Abfindung – Teil 4 – Prüfungsschema Fünftelung / Fünftelregelung“ weiterlesenRückblick: Lohnsteuer-Literatur im März 2020

Für alle da draußen in ihrem Homeoffice, die in diesen Corona-Monat außer Netflix auch noch etwas anderes konsumieren möchten, habe ich – wie immer – die Fachzeitschriften nach interessanten lohnsteuerlichen Beiträgen durchgesehen. Nachfolgend meine Fundstücke.

Packen wir es also an – es gibt viel zu lesen:

„Rückblick: Lohnsteuer-Literatur im März 2020“ weiterlesenSteuern sparen bei Abfindung – Teil 3 – Gestaltungsmöglichkeiten

Nun der dritte Teil meiner Reihe über die Steueroptimierung bei Abfindungen. Ausgangsbasis der nachfolgenden Überlegungen ist das folgende Beispiel. Die Steuerberechnungen sind jeweils vereinfachte Schätzungen (ESt/Solz – keine KiSt).

Beispiel:

Die Gesamtsteuerbelastung beträgt:

Das Arbeitsverhältnis zum Mitarbeiter wird im Dezember des Jahres 2019 aufgelöst. Hierfür erhält er 150.000 EUR Abfindung.

In den Monaten zuvor verdiente er (ohne Abfindung und unter Abzug aller steuerrelevanten Kosten) ein zu versteurendes Einkommen von 60.000 €.

In Summe hat er also 210.000 €erhalten.

* ohne Fünftelung = 83.787 €

* mit Fünftelung = 83.787 €

Die Fünftelung wirkt sich hier nicht aus, da der Mitarbeiter mit seinem nicht begünstigten Einkünften bereits im Spitzensteuersatz gem. §32a EStG liegt.

[Berechnung mittels Parmentier-Steuerrechner]

Gehen wir jetzt also einmal die Möglichkeiten durch.

…

„Steuern sparen bei Abfindung – Teil 3 – Gestaltungsmöglichkeiten“ weiterlesenSteuern sparen bei Abfindung – Teil 2 – taxmap

Im Nachgang zu dem kürzlich veröffentlichten Beitrag zur Steueroptimierung bei Abfindungen habe ich auch eine Mindmap (taxmap) erstellt, die ich hier zur Verfügung stellen möchte. Die Mindmap enthält das maßgebliche BMF-Schreiben, unterteilt nach Textziffern, so dass man direkt zum jeweils fraglichen Punkt springen kann. Die Mindmap enthält ferner eine umfangreiche Urteilssammlung inkl. der Volltexte. Sie enthält auch einige Literaturverweise, allerdings noch ohne Verlinkungen. Außerdem habe ich die Optimierungsmöglichkeiten aus dem gestrigen Blogbeitrag mit aufgenommen. Sie erhält demnächst auch noch Ausführungen zu Outplacement-Beratungen.

Wie immer hoffe ich, dass es auch andere bei der Arbeit unterstützt. Die Mindmap ist auch oben unter dem entsprechenden Link (taxmaps) mit hinterlegt.

…

„Steuern sparen bei Abfindung – Teil 2 – taxmap“ weiterlesenSteuern sparen bei Abfindung – Teil 1 – Grundlagen

Angeblich haben wir schon wieder Krise und es wird Personal abgebaut. D.h. Abfindungen werden gezahlt und es kommt die Frage nach der Steueroptimierung bei Abfindungen bzw. allgemein nach Optimierungsmöglichkeiten. Nachfolgend daher einmal die praktikablen Basics (ohne Wohnsitzverlegungen nach Malta etc.). Die Ausführungen richtigen sich gleichermaßen an Arbeitnehmer (die überlegen, ob/wie sie ein Angebot des Arbeitgebers annehmen sollen) und Arbeitgeber (die durch Optimierung den Anreiz für die Arbeitnehmer erhöhen möchten).

Eine echte Abfindungsberatung beim Steuerberater ist aufwendig, weil der Steuerberater alle Gestaltungsvarianten über eine Vielzahl von fiktiven Steuererklärungen gegeneinander stellen müsste. Allein für die Frage, was eine Zuflussverschiebung einbringt, wären vier Erklärungen gegeneinander zu stellen. Das alles erfolgt zudem mangels Glaskugel auf einer unbekannten Datenbasis, weil letztlich nicht klar ist, was der Arbeitnehmer im Jahr der/nach Freistellung an weiteren Einkünften noch erzielen wird / welche weiteren Kosten er haben wird.

Wilde Excel-Schubserei bringt also nur bedingt weiter – sie ist m.E. aber auch nicht erforderlich. Man muss lediglich „eine Idee“ davon haben, was auf einen zukommt. Außerdem kann man zwar an einigen Stellschrauben drehen und Optimierungen erzielen, diese müssen aber zur Lebenssituation und zur Lebensplanung passen des Arbeitnehmers passen. Die nachfolgenden Ausführungen sollen hier eine Orientierung bieten.

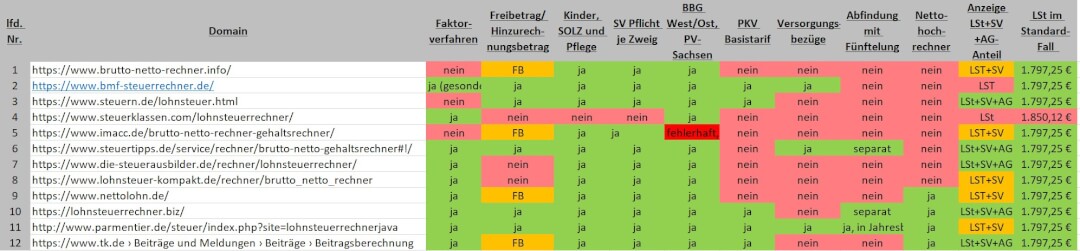

„Steuern sparen bei Abfindung – Teil 1 – Grundlagen“ weiterlesenLohnsteuerrechner im Internet: Brauchbar oder alles Schrott?

Als Arbeitnehmer will man gelegentlich die Lohnsteuer und Sozialabgaben selber berechnen, zum Beispiel i.R.v. Gehaltsverhandlungen, nach dem Vorstellungsgespräch, wenn eine Abfindung ansteht oder weil man die Zahlen auf seiner Gehaltsabrechnung nachvollziehen möchte. Dann greift man auf einen Lohnsteuerrechner aus dem Internet zurück. Aber was können die und welcher ist empfehlenswert?

„Lohnsteuerrechner im Internet: Brauchbar oder alles Schrott?“ weiterlesen