Vom Finanzwesir-Blog hab ich mir die o.g. Kategorie abgeschaut und da man sich als junges Blog für nichts zu schade sein darf (und da Ideen noch nicht in die Uploadfilter von Art. 13 EU-Urheberrechtsreform passen), mache ich mir das mal ganz schamlos zu eigen. Ich möchte hier auf spannende Beiträge von anderen Seiten hinweisen, die ich für lesenswert halte.

„Rückblick: Literatur rund um das Arbeitsverhältnis im Februar 2019“ weiterlesenMindmap zur Versteuerung von Sponsoring- & Marketingmaßnahmen

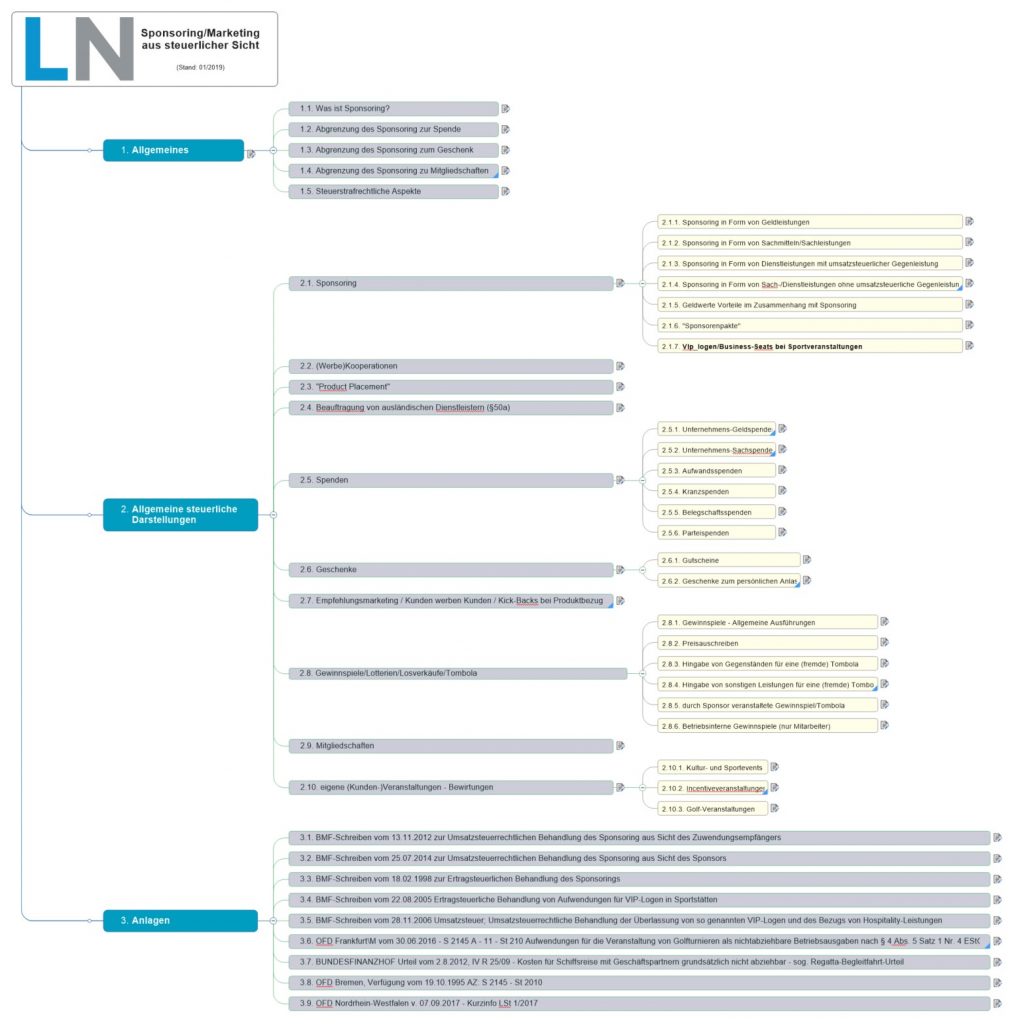

Um den fachlichen Content hier noch weiter auszubauen, möchte ich Ihnen hier eine Mindmap zum Thema Versteuerung von Sponsoringmaßnahmen und Marketingmaßnahmen zur Verfügung stellen. Die Mindmap enthält alle wichtigen Verfügungen zu dem Thema. Falls jemand im diesem Kontext spannende Urteile oder weitere OFD-Verfügungen/BMF-Schreiben hat, kann er sie mir gerne schicken, ich werde sie dann gerne noch ergänzen und eine aktualisierte Versionen online stellen. Auch falls ich Maßnahmengruppen vergessen haben sollte, dann bin ich für einen Hinweis dankbar – ebenso wie für allgemeines Feedback.

Die jeweiligen Informationen/Ausführungen erhalten Sie innerhalb der Mindmap, wenn Sie rechts das viereckige Notizblock-Symbol im jeweiligen Task/Knoten anklicken (dann erscheint rechts ein Textfeld).

⇨ Hier der Link zu der Mindmap, oder einfach oben über die Menüzeile.

Mindmap zum Thema Reisekostenrecht ab 2014

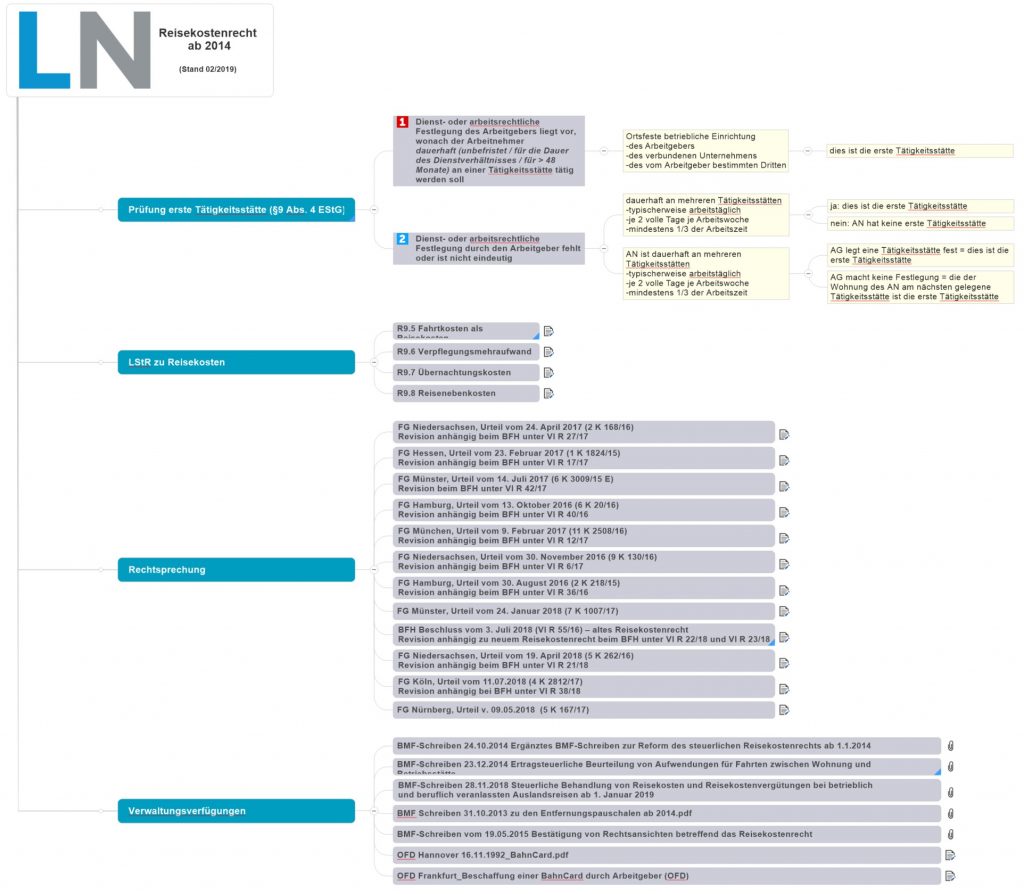

Um den fachlichen Content auf dieser Seite noch etwas zu pimpen, möchte ich Ihnen hier eine Mindmap zum Thema Reisekostenrecht ab 2014 zur Verfügung stellen. Die Mindmap enthält u.a. eine Urteilssammlung über alle (mir bekannten) Urteile zum neuen Reisekostenrecht und wird ständig aktualisiert werden. Außerdem habe ich versucht die wichtigsten BMF-Schreiben und Verfügungen zu diesem Thema dort zu sammeln, damit es hoffentlich eine brauchbare Arbeitsunterlage wird.

Die jeweiligen Informationen/Ausführungen erhalten Sie innerhalb der Mindmap, wenn Sie rechts das viereckige Notizblock-Symbol im jeweiligen Task/Knoten anklicken (dann erscheint rechts ein Textfeld).

⇨ Hier der Link zu der Mindmap, oder einfach oben über die Menüzeile.

Mindmap zum Thema Bewirtungen und Veranstaltungen

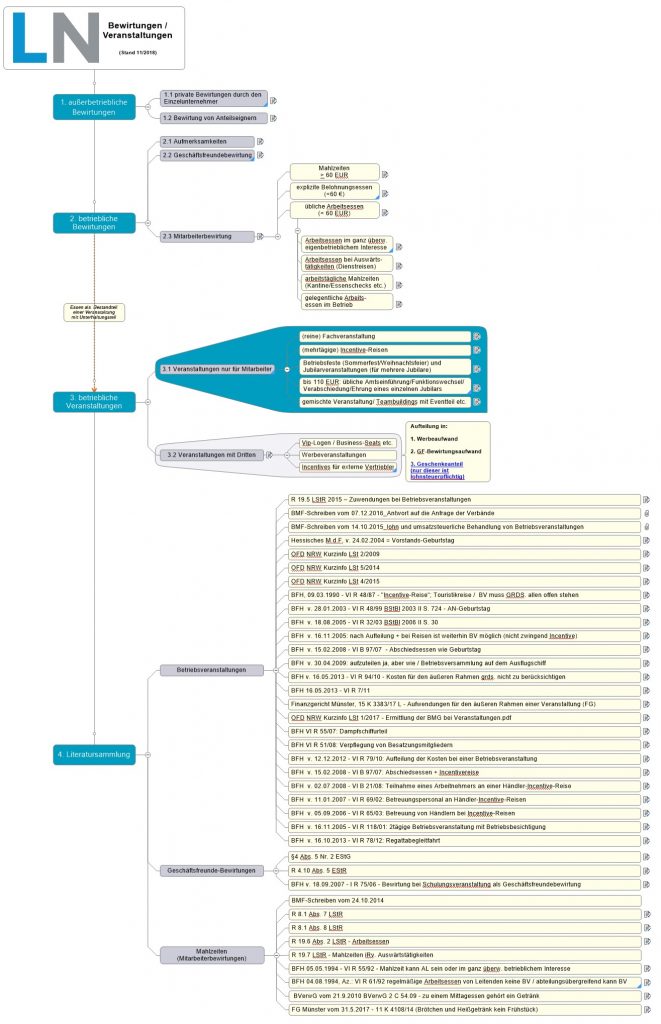

Um den fachlichen Content hier auf dieser Seite nicht zu kurz kommen zu lassen, möchte ich Ihnen hier eine Mindmap zum Thema Versteuerung von Bewirtungen und Veranstaltungen zur Verfügung stellen.

Die jeweiligen Informationen/Ausführungen erhalten Sie innerhalb der Mindmap, wenn Sie rechts das viereckige Notizblock-Symbol im jeweiligen Task/Knoten anklicken (dann erscheint rechts ein Textfeld).

⇨ Hier der Link zu der Mindmap, oder einfach oben über die Menüzeile.

Krankmeldung per Whatsapp

Die „Krankmeldung per Whatsapp“-Geschichte haben sicherlich alle mitbekommen. Der Fall ist aber durchaus lesenswert: ein Startup (wollten wir nicht die Startup-Kultur fördern?) hatte Arbeitnehmern mit Erkältungssymptomen eine AU-Bescheinigung zur Verfügung gestellt, wenn die ihre Versichertenkarte per Whatsapp fotografierten und Angaben zu den Symptomen machten. Praktisch, muss man so doch nicht das Wartezimmer blockiere. Nicht verwunderlich aber, dass Doc-Holiday auf der anderen Seite des Handys dann auch auf eine Krankschreibungsquote von nahezu 100% kam.

Was ist eine Betriebsveranstaltung?

Das Finanzgericht Münster hatte zur Definition einer Betriebsveranstaltungen zu entscheiden. Im konkreten Fall waren nur ausgewählte Mitarbeiter eingeladen, die sich besonders um die Umsetzung des Unternehmensmottos bemüht und dabei hervorgetan hatten („wir machen das mit den Fähnchen“). Klassische Incentive-/ Belohnungsveranstaltung also und mithin keine Betriebsveranstaltung – so sah es auch das FG. Begründung war, dass eine Betriebsveranstaltung „der gesamten Belegschaft unabhängig von der Dauer der Betriebszugehörigkeit sowie der Stellung und Leistung im Betrieb angeboten wird“ – das ist m.E. zar nur ein Indiz, war hier aber entschuldbar, da es noch zur alten Rechtslage 2014 erging und damals stand das so in den Richtlinien.

Rentenausgleichszahlungen §187a SGB VI

Die Deutsche Rentenversicherung hat in ihrem sehr schönen DRV-Magazin summa summarum (früher hab ich noch Magazine mit mehr Bildern „gelesen“) Ausführungen bzgl. Rentenausgleichszahlungen gemacht. Solche Zahlungen kann der Arbeitnehmer leisten, um weniger Abschläge beim vorzeitigen Renteneintritt in Kauf nehmen zu müssen.

Erstattet der Arbeitgeber hier 50% der Rentenausgleichszahlung, so ist das steuerfrei und beitragsfrei möglich, vgl. §3 Nr. 28 EStG iVm §1 (1) Nr. 1 SvEV.

Bzgl. der anderen 50% (wenn der AG also 100% erstattet) gab es aber regelmäßig Diskussionen, die nun aber beseitigt werden; insoweit sollen nämlich steuerpflichtige Entschädigungen vorliegen (§24 Nr. 1 EStG – d.h. Fünftelung prüfen), die weiterhin beitragsfei sind (irgendwie logisch, weil wir sonst wieder Doppelverbeitragung hätten).

Sonderausgabenabzug im Rahmen der Alters-Kohortenbesteuerung bekommt der Arbeitnehmer / Rentner dann auch noch, so dass er ziemlich günstig weg kommt.

Klarstellend dort auch nochmal der Hinweis, dass §3 Nr. 28 wegen dem dort enthaltenem Erfordernis der Zusätzlichkeit nicht für Entgeltumwandlungsvereinbarungen offen steht. Davon abgesehen ist die Erstattung von Rentenausgleichszahlung aber ein steueroptimiertes Modell für Aufhebungsvereinbarungen mit rentennahen Jahrgängen.

Finanzamt lässt Wauzi gnadenlos verhungern

Okay, ich geb`s zu…die Überschrift war pures clickbait…aber der Ton an dt. Schulen wird offenbar rauer und darauf muss jetzt endlich auch das Steuerrecht reagieren. Das meinte zumindest eine Lehrerin an einer weiterführenden Schule, die ihren privat angeschafften Hund im Unterricht als sogenannten Schulhund einsetzte („Da hinten wird geschwatzt? Fass Hasso!“). Die Kosten für Futter und Tierarztbesuche wollte sie als Werbungskosten absetzen. Das FG Düsseldorf war gnädig und wollte 50% der Kosten anerkennen. Das Finanzamt aber war knallhart und ist in Revision gegangen (Az. beim BFH: VI R 52/18) .

Lehrer und Finanzbeamte sind sowieso eine ganz besondere „Liebesgeschichte“. Zu meiner Zeit hatten Lehrer gerade „Belege-Pools“ gebildet. Einer hatte das Fachbuch gekauft und das ganze Lehrerzimmer meinte, es so absetzen zu können. Und ich als kleiner Azubi musste dann wie blöde Belege abstempeln, aber nur bei Lehrern….

⇨ Finanzgericht Düsseldorf, 1 K 2144/17 E

Dreierlei KV-Pflicht für Betriebsrenten

Hinter den u.a. Links stecken drei Beiträge zum Thema KV-Pflicht für (Betriebs-)Renten, welche die aktuelle Rechtslage nochmal gut zusammenfassen.

Besonders krass ist der Fall unter dem 2ten Link, bei dem eine 27-jährige knapp 900.000 geerbt hat, die sie dann in eine Sofortrente iHv. 2.200 EUR umgewandelt hat. Das war nicht so geschickt, denn plötzlich wollte auch die KV davon etwas abhaben. Hoffentlich hatte sie irgendwo noch ein paar Hunderter in der Sofaritze rumliegen, um sich damit die Tränen aus den Augen zu wischen, bevor sie dann loszieht und ihren Versicherungsvertreter verklagt.

⇨ 1. Fall: Az. 1 BvR 100/15 und Az. 1 BvR 249/15

⇨ 2. Fall: BSG vom 15.8.2018 – Az. B 12 R 5/17 R

⇨ 3. Fall: BVerfG, Beschluss vom 27.6.2018, 1 BvR 100/15 und 1 BvR 249/15

Auf Dienstreise besser nicht duschen und nicht auf Toilette

In einer älteren Ausgabe hatte ich ja schon gesagt, dass man sich den Toilettengang auf der Dienstreise besser verkneift, wenn man unfallrechtlich abgesichert sein will. Wie sich zeigt: Das gilt natürlich auch fürs Duschen (, was dann sicherlich dazu beiträgt, die Termine möglichst kurz zu halten oder öfter mal eine Videokonferenz zu nutzen.

Wesentlich spannender die Ausführungen zum Unfallschutz im Home Office (Notiz für mich: beim Neubau den Weinkeller immer neben dem Arbeitszimmer planen).

⇨ Thüringer Landessozialgericht, Urteil vom 20.12.2018 – L 1 U 491/18

⇨ BSG Urteil v. 31.08.2017, Az. B 2 U 9/16 R

⇨ BSG Urteil v. 28.11.2018, Az. B 2 U 28/17 R